WBG

WBG

Cuando los tanques rusos entraron en Ucrania, probablemente ya se estuvieran gestando crisis de deuda privada –aunque no a la vista- en muchas partes del mundo, como resultado de las alteraciones económicas causadas por la pandemia del COVID-19. Ahora, la guerra está llevando a más países a crisis similares.

La recuperación de una pandemia siempre ha sido irregular. Según análisis basados en la última versión de Perspectivas de la Economía Mundial del Fondo Monetario Internacional, el ingreso per cápita alcanzó un nuevo pico en casi el 37 % de las economías avanzadas en 2021. Ese porcentaje cae a alrededor del 27 % en los países de ingresos medios y por debajo del 21% en los países de bajos ingresos. Y estas disparidades tal vez se profundicen.

A comienzos de la pandemia, muchos países introdujeron moratorias de deuda, para darles a los hogares y a las empresas un respiro en un momento en que muchos enfrentaban una marcada caída del ingreso que les dificultaba cumplir con sus obligaciones. Las moratorias muchas veces estuvieron acompañadas por políticas que les dieron a los bancos la flexibilidad regulatoria como para no reclasificar los préstamos afectados en una categoría de riesgo más alta, como se exige normalmente, permitiéndoles así a los bancos evitar la mayor provisión de capital que conllevaría una reclasificación. Los responsables de las políticas esperaban que los bancos usaran la liquidez disponible para seguir prestando.

Pero, si bien las moratorias efectivamente brindaron un alivio temporario a los deudores privados y pueden haber limitado las consecuencias de la temprana alteración generada por la pandemia, tuvieron sus desventajas. En particular, las políticas de tolerancia hicieron que a los supervisores bancarios les resultara difícil detectar las señales de alerta tempranas de crecientes créditos no reembolsados, lo que resultó en un problema de préstamos morosos oculto, pero potencialmente desastroso.

Ahora que las moratorias de emergencia se han terminado en muchos países, los hogares y empresas vulnerables, particularmente las pequeñas y medianas empresas, enfrentan pagos de préstamos que ya no pueden afrontar. Esto amenaza con derivar en una ola de incumplimientos de pago, con implicancias de amplio alcance para la recuperación económica, especialmente en países de bajos y medianos ingresos que ya enfrentan dificultades para reactivar el crecimiento.

Todavía hay tiempo para limitar el daño. Pero esto exigirá que los actores del sector privado y público reconozcan el problema antes de que se convierta en una crisis declarada y lo manejen de manera efectiva. Y hasta el momento pareciera que hay poco apetito por el tipo de transparencia que esto demandaría. En efecto, según los datos que las instituciones financieras le han proporcionado al FMI, no hay ningún problema en absoluto: las tasas de préstamos morosos se mantuvieron planas entre 2019 y 2020 en un muestreo amplio de economías avanzadas y emergentes que adoptaron políticas de tolerancia.

Datos del Instituto de Economía de Mastercard, que abarca 165 países, también cuentan una historia muy diferente: las quiebras empresarias aumentaron casi el 60 % en 2020 respecto de su base pre-pandemia (2019). Si bien la situación mejoró en 2021, aproximadamente el 15 % de los países, la mayoría de ellos de ingresos bajos y medios, siguieron registrando aumentos en las quiebras empresariales permanentes.

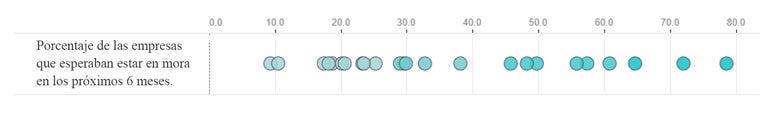

La Encuesta de percepción empresarial del Banco Mundial, que cubre 24 países de bajos y medianos ingresos, presenta un panorama igual de problemático. Como demuestra el Gráfico 1, en enero de 2021, el 40 % de las empresas encuestadas esperaba estar en mora en el lapso de seis meses, incluyendo más del 70 % de las empresas en Nepal y Filipinas y más del 60 % de las empresas en Turquía y Sudáfrica.

Gráfico 1: Empresas en mercados emergentes reportan vulnerabilidad financiera

Fuente: Encuesta de percepción empresarial del Banco Mundial [sobre la COVID-19].

(Los datos abarcan 24 países de ingreso bajo y mediano)

En tanto más gobiernos desarticulen las moratorias de deuda, los riesgos no harán más que aumentar. Si el pasado sirve de guía, los préstamos morosos en alza conducirán a menos préstamos nuevos, ya que las instituciones financieras intentarán no exceder sus límites de provisión de capital y volverse más adversas al riesgo. Una crisis crediticia no sólo dificultaría la recuperación económica; también exacerbaría la desigualdad al afectar desproporcionadamente el crédito a comunidades de bajos ingresos y empresas más pequeñas.

Donde uno o más prestadores sistémicamente importantes carezcan del capital para cubrir sus pérdidas, el gobierno tal vez tenga que intervenir para recapitalizarlos. Esto podría implicar una transferencia del problema de solvencia al sector público en un momento en que los gobiernos ya enfrentan cargas de deuda importantes y presupuestos restringidos.

La guerra de Rusia contra Ucrania agrava los riesgos al intensificar las presiones inflacionarias y socavar la recuperación en muchas economías de mercados emergentes. El impacto de la guerra es particularmente agudo en Asia Central, donde los bancos están sumamente expuestos a las instituciones financieras rusas y conectados entre sí a través de grandes flujos de remisas transfronterizos. Los nuevos controles de capital y de tipo de cambio también están creando riesgos para las instituciones financieras.

Es hora de reconocer y abordar esta crisis oculta. El Informe sobre el desarrollo mundial de 2022 del Banco Mundial estipula medidas concretas que los responsables de las políticas pueden tomar. Primero, los países deben aumentar la transparencia de los balances del sector financiero. Es esencial que existan prácticas claras y consistentes para informar sobre la calidad de activos, implementadas bajo una supervisión efectiva. Las instituciones financieras también deben desarrollar su capacidad para gestionar los préstamos morosos, para que un incremento en los incumplimientos de pago no impida que haya más préstamos.

Los países también deberían establecer o mejorar mecanismos de insolvencia legales, incluidas opciones híbridas extrajudiciales que involucren acuerdos de conciliación y mediación. Esos sistemas –de los que hoy muchas economías de mercados emergentes y en desarrollo carecen- pueden acelerar la resolución de los problemas de endeudamiento y limitar el daño al sector financiero. La existencia de procedimientos de resolución de deuda accesibles y poco costosos que reduzcan el alcance de la participación judicial en la reestructuración es particularmente importante para las empresas micro, pequeñas y medianas, así como para los empresarios y los individuos.

Finalmente, los reguladores y los prestadores deben garantizar que los hogares y las empresas conserven el acceso al crédito. Un entorno económico excepcionalmente incierto, junto con una falta de transparencia sobre la condición financiera de los prestatarios, ha aumentado los riesgos y reducido la eficacia de los métodos tradicionales para medirlos. Los prestadores deben explorar nuevas estrategias basadas en la tecnología para la gestión del riesgo y el otorgamiento de préstamos, avaladas por regulaciones gubernamentales revisadas que respalden la innovación y al mismo tiempo garanticen una protección ejecutable de los consumidores y del mercado.

La experiencia ha demostrado que las cuestiones de la calidad de los préstamos no se reparan solas; a menos que se las aborde de manera oportuna, los problemas siguen aumentando, lo que implica mayores costos para el sistema financiero y para la economía real. Si no aprendemos esta lección, el problema oculto de los préstamos morosos pronto se volverá imposible de ignorar.

Este artículo se publicó originalmente en Project Syndicate.

Únase a la conversación