منظر لوادي أوريكا في المغرب. (Shutterstock.com)

منظر لوادي أوريكا في المغرب. (Shutterstock.com)

يتصدى المغرب حاليا لتحديات كبيرة تتعلق بتغير المناخ. وبوصفها أحد أكثر بلدان العالم معاناة من الإجهاد المائي، تواجه المملكة ضغوطاً متزايدة بسبب الجفاف تؤثر بشدة على قطاع الفلاحة على وجه الخصوص. وبالإضافة إلى ذلك، يلوح في الأفق خطر حدوث فيضانات شديدة ومتكررة في المناطق والمراكز الحضرية الرئيسية. وتشكل هذه الصدمات المناخية مخاطر ليس فقط على السكان والبنية التحتية والاقتصاد بوجه عام، ولكن أيضا على استقرار وسلامة القطاع البنكي المغربي، وهو محرك رئيسي للنمو الاقتصادي بأصول تبلغ إجمالاً 138% من إجمالي الناتج المحلي.

وفي إطار التعاون وتضافر الجهود، بحث البنك الدولي وبنك المغرب، بدعم من الوكالة الفرنسية للتنمية، أثر المخاطر المناخية على القطاع البنكي المغربي. ويمثل هذا العمل أول تحليل شامل للمخاطر المادية والمالية الناجمة عن التحول إلى اقتصاد منخفض الكربون في أفريقيا، وهو من بين التحليلات القليلة التي أُجريت في بلدان الأسواق الصاعدة على مستوى العالم. وباستخدام مجموعة متنوعة من النماذج المناخية والمالية الكلية، تم إجراء اختبار لقياس القدرة على تحمل المخاطر المناخية لتحديد آثار نوبات الجفاف والفيضانات الناجمة عن تغير المناخ على الاقتصاد والقطاع البنكي المغربي، وتقييم أثر التحول الطاقي على المراكز الائتمانية. وتجدر الإشارة إلى أن هذا التحليل من بين التحليلات الأولى التي تتناول تعرض القطاع المالي لمخاطر الجفاف الناجمة عن تغير المناخ.

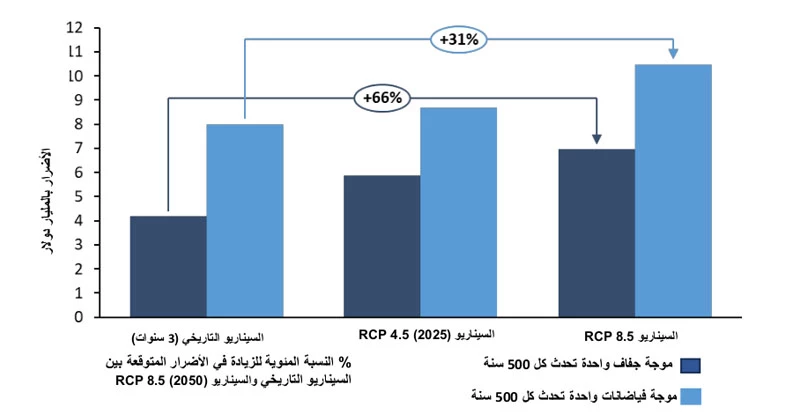

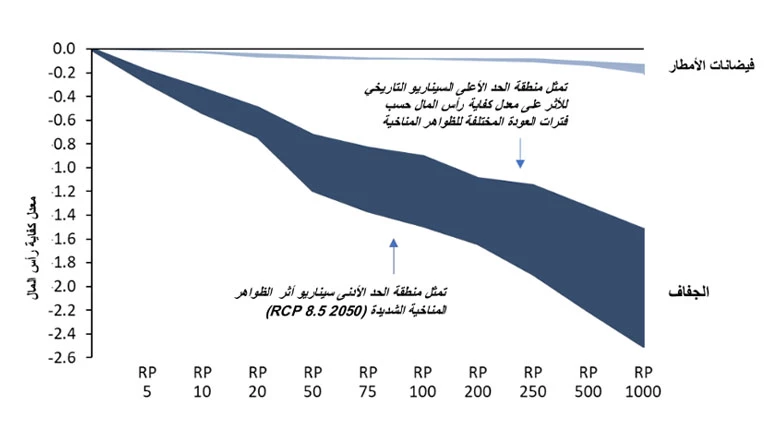

ويسلط التقرير الضوء على أن تغير المناخ يمكن أن يؤدي إلى زيادة كبيرة في الأضرار المالية الناجمة عن موجات الجفاف والفيضانات في المغرب، مع آثار ملحوظة على خسائر البنوك في حالة موجات الجفاف. ويتعرض أكثر من ثلث محافظ القروض البنكية بشكل خاص لمخاطر مادية بسبب تغير المناخ (انظر أيضا تقرير البنك الدولي عن المناخ والتنمية الخاص بالمغرب، 2022)، ويرجع ذلك أساسا إلى الإقراض في قطاعات الفلاحة والصناعات الغذائية والسياحة، وللأسر المعيشية في المناطق المعرضة للأخطار. وتتراوح الآثار الاقتصادية في مجموعة متنوعة من سيناريوهات الجفاف بين 4.2 مليارات دولار (حدوث موجة جفاف تاريخية مرة واحدة كل 500 سنة) و 7 مليارات دولار (حدوث موجة جفاف مرة واحدة 500 سنة في سيناريو تغير المناخ الشديد، [RCP 8.5] في عام 2050)، وانخفاض إجمالي الناتج المحلي بنسبة 1.8 إلى 3.5 نقطة مئوية، مع خفض نسبة كفاية رأس المال للبنوك بنسبة 1.3 إلى 2.2%. ويسلط التحليل الضوء على الآثار المضاعفة لتغير المناخ على مستوى جميع السيناريوهات. وقد تسبب الفيضانات أيضاً أضراراً تتراوح بين 8 مليارات دولار (موجة فيضانات أمطار تاريخية مرة واحد كل 500 سنة) و10.5 مليارات دولار (السيناريو التمثيلي (RCP 8.5، في عام 2025)، مما يؤدي إلى انخفاض إجمالي الناتج المحلي بنسبة 1.6 إلى 2.2%. وبخلاف الطبيعة الطويلة الأمد للجفاف، نجد الفيضانات قصيرة الأجل، وتؤدي إلى آثار ليست كبيرة على خسائر القروض ورؤوس أموال البنوك (انظر الشكل أدناه).

تغير المناخ يمكن أن يؤدي إلى زيادة كبيرة في الأضرار المالية الناجمة عن الجفاف والفيضانات

الأضرار المتوقعة في المغرب في ظل السيناريوهات التاريخية والمناخية (بالمليار دولار) في إطار فترات العودة بواقع مرة واحدة كل 500 سنة بالنسبة للأخطار محل الدراسة

المصدر: بتصرف من البنك الدولي، وبنك المغرب المركزي (2024).

ملحوظة: مسارات التركيز التمثيلي (RCPs) هي سيناريوهات تصف مسارات غازات الدفيئة وآثارها المناخية. السيناريو RCP4.5 هو سيناريو متوسط مع وصول الانبعاثات إلى ذروتها بحلول عام 2040، في حين أن السيناريو RCP8.5 هو سيناريو عالي الانبعاثات و يؤدي إلى زيادة كبيرة في الاحترار العالمي.

قد يتأثر أيضا رأس مال القطاع البنكي سلباً ، وخاصةً بفعل موجات الجفاف

آثار الفيضانات والجفاف على نسبة كفاية رأس المال في القطاع البنكي في ظل السيناريوهات التاريخية والمناخية لمجموعة متنوعة من فترات العودة (بالنقاط المئوية)

المصدر: بتصرف من البنك الدولي، وبنك المغرب المركزي (2024).

ملحوظة: يستند تحديد الآثار على معدل كفاية رأس المال إلى نماذج محاكاة لأوضاع الاقتصاد الكلي تحاكي أثر سيناريوهات الكوارث على مجموعة متنوعة من متغيرات الاقتصاد الكلي. والنتائج المعروضة هنا هي مجموعة فرعية من السيناريوهات التي تمت محاكاتها. وتشمل السيناريوهات الأخرى سيناريوهات الآثار الشديدة لعام 2030 (السيناريو RCP 8.5)، وسيناريوهات التأثير المتوسط لعامي 2030 و 2050 (RCP 4.5). ويوضح الرسم البياني أدناه جميع الآثار المقدرة للسيناريوهات الأخرى في نطاق الحدود العليا والحدود الأدنى. وفترة العودة السنوية هي مفهوم إحصائي يستخدم لتقدير احتمالية وقوع حدث كارثي مثل موجات الجفاف أو الفيضانات. فعلى سبيل المثال، إذا كان لموجات الجفاف فترة عودة قدرها

ويمكن أن يواجه القطاع البنكي المغربي أيضا مخاطر متصلة بعملية التحوّل بسبب التغيرات في السياسات وزيادة انبعاثات غازات الدفيئة، على الرغم من ضعف نسبة المغرب في إطلاق انبعاثات غازات الدفيئة العالمية (0.16%). غير أن الانبعاثات في المغرب آخذة في الارتفاع، مما قد يزيد من المخاطر المرتبطة بالتحول في القطاعات كثيفة الانبعاثات الكربونية مثل توليد الكهرباء والنقل والتعدين والفلاحة والصناعات التحويلية والمرافق. كما تشكل آلية الاتحاد الأوروبي لتعديل حدود الكربون، التي تفرض تعريفات تجارية على بعض السلع كثيفة الكربون، مخاطر إضافية على صناعات مثل الأسمنت والألومنيوم، مع أخذ في الحسبان زيادة حجم التبادل التجاري بين المغرب والاتحاد الأوروبي. ويخلص التقرير إلى أن 24.3% من إجمالي القروض و43.6% من القروض المقدمة إلى المؤسسات غير المالية موجهة إلى القطاعات والصناعات الحساسة إزاء التحول نحو خفض الكربون، وهي نسبة مرتفعة نسبياً مقارنة بالبلدان الأخرى. ويظهر تقييم لمواطن الضعف أن فرض ضريبة كربون بقيمة 75 دولاراً/طن متري من ثاني أكسيد الكربون يمكن أن يزيد من مخاطر الائتمان بنسبة 8.4% من قروض الشركات والمؤسسات، أي ما يعادل 3.1% من أصول القطاع البنكي.

وينبغي النظر إلى نتائج تحليل مخاطر المناخ بحذر بسبب أوجه عدم اليقين بشأن التقديرات والقيود المنهجية. وقد يتم عرض آثار تغير المناخ على القطاع البنكي بأقل من قيمتها بسبب المشكلات المرتبطة بنمذجة نقاط التحول المناخية والتداخل بين الآثار الخاصة بالاقتصاد الكلي، والآثار المالية والمناخية. ويمكن أن تؤثر أوجه القصور في البيانات وتنوع أساليب النمذجة على دقة التقييم، وبالتالي يكون هذا التقييم عملاً بحثياً قابلاً للتحديث مع تحسن فهم المخاطر المناخية.

ويشدد التقرير على أنه على الرغم من إمكانية تدبير وإدارة الآثار المناخية المجمعة على القطاع البنكي، فإن الأثر المالي يختلف من بنك إلى آخر، مما يتطلب مزيداً من الاهتمام من جانب المؤسسات المالية وبنك المغرب. وتختلف آثار المخاطر المادية ومخاطر التحول (نحو اقتصاد منخفض الكربون) بصورة كبيرة بين المؤسسات، مع وجود قيم متطرفة منخفضة وعالية تبعاً للتركز الجغرافي والقطاعي لمحافظ القروض. كما يشدد التقرير على ضرورة أن تدمج البنوك المغربية مخاطر المناخ في ترتيبات تدبير وإدارة المخاطر والحكامة. وفي الوقت نفسه، يستجيب بنك المغرب بوضع إرشادات رقابية أكثر تفصيلاً للبنوك، لا سيما فيما يتعلق باختبار القدرة على تحمّل الضغوط وإعداد التقارير. كما يعمل على دمج المخاطر المناخية في الممارسات الرقابية، بهدف المواءمة مع المعايير العالمية مثل مبادئ لجنة بازل لإدارة المخاطر المناخية ومتطلبات الإفصاح المتعلقة بالاستدامة في إطار المعايير الدولية لإعداد التقارير المالية.

وسيواصل البنك الدولي التعاون مع بنك المغرب، والجهات التنظيمية الوطنية الأخرى، والشركاء الدوليين مثل مجلس الاستقرار المالي وشبكة تخضير النظام المالي لتعزيز أساليب التقييم ودمج المخاطر المناخية في أساليب الرقابة بهدف تحسين قدرة القطاعات المالية على الصمود في مواجهة الصدمات المناخية. وتأتي هذه المساندة في إطار المساعدة الفنية العالمية التي يقدمها البنك الدولي لأكثر من 60 بلداً لتدبير وإدارة المخاطر المالية المتعلقة بالمناخ ودعم التمويل المناخي.

انضم إلى النقاش