Il est temps de réexaminer les dépenses fiscales qui coûtent cher à Madagascar

Il est temps de réexaminer les dépenses fiscales qui coûtent cher à Madagascar

Alors que le gouvernement malgache met la dernière main à son « Plan émergence » dans le but de stimuler une croissance robuste, durable et plus inclusive, il doit répondre à une question cruciale : comment financer l’augmentation des investissements prioritaires et des dépenses sociales tout en préservant la viabilité budgétaire ? Le gouvernement envisage actuellement différentes mesures, notamment l’accélération de la déclaration et du paiement en ligne de l’impôt, l’amélioration du fonctionnement de l’administration fiscale et la réduction de la délinquance fiscale. Toutefois, ces efforts seront probablement insuffisants pour entraîner une hausse du ratio impôts/PIB d’un point de pourcentage par an, comme le prévoit aujourd’hui le gouvernement.

Une stratégie plus ambitieuse visant à accroître la mobilisation des ressources intérieures sera donc nécessaire, ce qui suppose un examen approfondi des abattements et des régimes fiscaux préférentiels, qui réduisent de près d’un quart les recettes de l’État chaque année. Pour un pays tel que Madagascar, dont la capacité de recouvrement des impôts est l’une des plus faibles au monde, il s’agit d’un énorme manque à gagner. Plus concrètement, le montant total des dépenses fiscales de 2018 équivaut au coût de construction de 3 375 bâtiments scolaires ou de deux écoles primaires dans chaque commune.

Quelles sont les principales dépenses fiscales de Madagascar ?

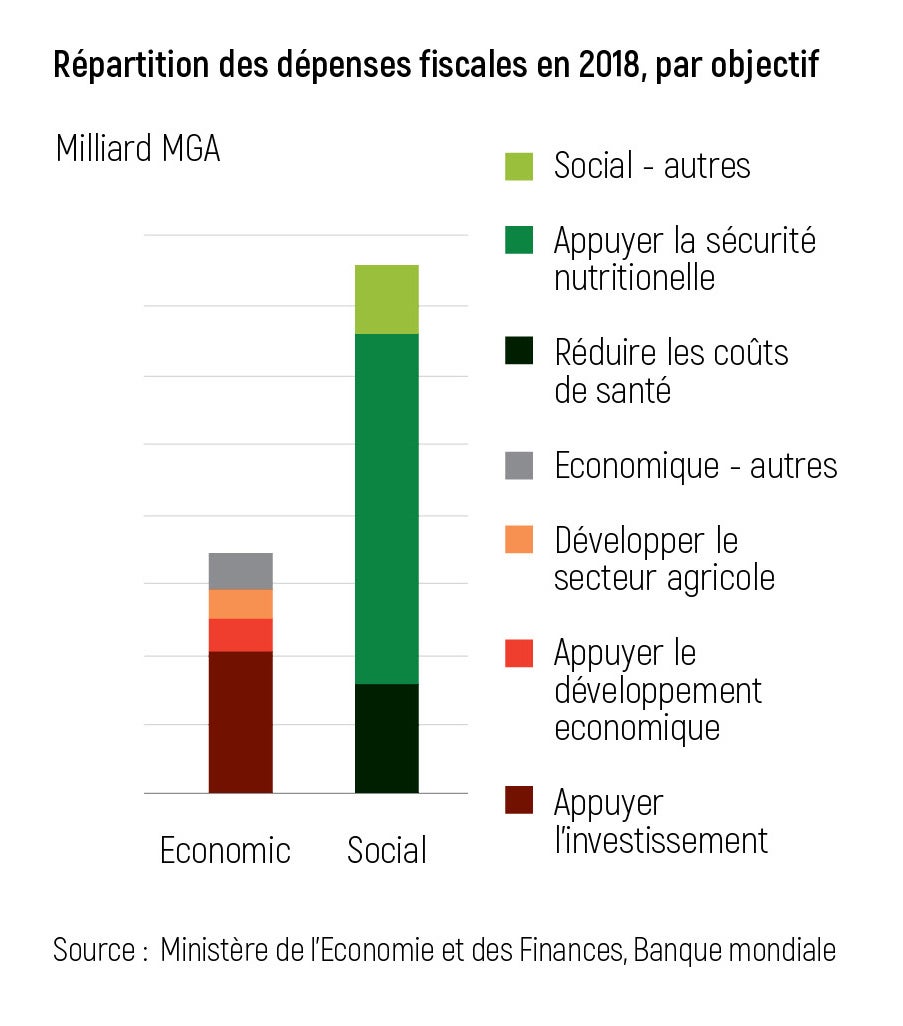

En 2018, pas moins de 447 mesures fiscales ont été recensées pour un montant de 1 099,3 milliards MGA, soit 2,7 % du PIB. Les exonérations sur les ventes locales et les importations de riz représentaient 45,3 % des dépenses fiscales de cette même année, suivies de celles sur les ventes et importations de médicaments (13,2 %) et des exonérations accordées aux activités minières (12,8 %) (Figure 2). La liste de ces dépenses comprend également de nombreuses exonérations occasionnelles en faveur de bénéficiaires privilégiés, ce qui ouvre souvent la voie à la fraude fiscale. Par exemple, des sociétés s’enregistrent abusivement en tant qu’entreprises de transformation dédiées à l’export afin d’être exemptées de redevances, et des importateurs produisent des déclarations frauduleuses pour bénéficier de franchises de droits sur les importations de riz ou d’autres denrées de base. Les dépenses fiscales ont rarement été supprimées, quelles qu’aient été l’évolution de la conjoncture économique et les priorités stratégiques du pays.

Les dépenses fiscales remplissent-elles leurs objectifs socioéconomiques ?

En fait, personne ne peut répondre avec certitude à cette question, puisqu’il n’existe pas — ou très peu — d’évaluations de l’impact réel des dépenses fiscales sur leurs objectifs socioéconomiques. Or, les circonstances justifiant la création d’incitations fiscales évoluent dans le temps, ce qui nécessite de les réexaminer régulièrement. Le cas de l’exonération de TVA et des droits d’importation sur le riz, qui est de loin la source la plus importante de dépenses fiscales, est très représentatif. Le prix international du riz a baissé de plus d’un tiers depuis l’instauration de l’exonération il y a dix ans, mais l’impact de la mesure sur les consommateurs et sur le secteur rizicole national dans le cadre de cette évolution n’a pas été évalué de manière transparente. Une telle analyse révélerait probablement qu’un réexamen d’une partie des exemptions fiscales dans le secteur du riz pourrait inciter les producteurs locaux à augmenter leur offre commerciale et à investir dans des méthodes de production plus efficaces, sous réserve que l’accès aux marchés et les chaînes de valeur soient améliorés en parallèle. Cela contribuerait à accroître les revenus et la sécurité alimentaire des plus pauvres, tout en dégageant d’importantes ressources fiscales pour investir dans la connectivité et la résilience. Il faut noter à cet égard que 83 % des ménages dans le secteur agricole participent à la production de riz, mais seuls 20 % de cette production est commercialisée aujourd’hui. La production agricole par habitant est ainsi nettement inférieure aux niveaux observés il y a dix ans.

De même, les preuves du bénéfice net des incitations fiscales dans le contexte des zones franches industrielles pour l’exportation sont limitées. Les entreprises opérant dans les secteurs d’exportation à Madagascar citent en général la disponibilité et l’accessibilité économique des intrants ainsi que l’accès préférentiel aux marchés d’exportation comme les facteurs déterminants de leurs choix d’investissement, bien avant les incitations fiscales (Figure 4). L’expérience d’autres pays suggère que ces incitations ne peuvent à elles seules contrebalancer un climat des affaires défavorable et le manque d’infrastructures. Elles ne sont efficaces que dans la mesure où les incitations s’accompagnent de réformes structurelles ambitieuses pour améliorer le contexte d’investissement et résorber les déficits d’infrastructure.

Que faire pour améliorer l’efficacité des dépenses fiscales ?

Les exemples ci-dessus plaident pour l’amélioration de la gestion des dépenses fiscales afin d’accroître leur efficacité et d’éviter que des recettes fiscales indispensables soient détournées aux dépens d’investissements prioritaires. Une analyse coût-bénéfice plus systématique et transparente permettrait de cerner les mesures inefficaces absorbant des ressources qui seraient mieux investies dans la construction de routes, d’écoles ou dans les services de santé.

L’édition d’octobre 2019 de la note de conjoncture économique à Madagascar recommande l’application de principes clés pour améliorer la gestion de ces dépenses. Rappelés ci-dessous, ces principes offrent l’avantage de faciliter la tâche de l’administration fiscale, de réduire les risques de fraude et de favoriser le traitement équitable des opérateurs privés.

Simplicité : la politique fiscale doit rester simple et toutes les réglementations en la matière doivent figurer dans le Code général des impôts.

Analyse coût-bénéfice : toute nouvelle décision d’octroi d’une exonération doit être étayée par une analyse coût-bénéfice positive. En outre, des examens périodiques doivent être effectués pour évaluer l’atteinte des objectifs correspondants.

Transparence : toute dépense fiscale doit être fondée sur la législation fiscale, et les coûts et bénéfices doivent être évalués et communiqués ex ante et ex post. Les critères d’éligibilité et le processus d’octroi doivent être clairement définis.

Limite dans le temps : il convient de privilégier les dépenses fiscales temporaires plutôt que les exonérations permanentes.

Prenez part au débat