In most low and middle-income countries, incomes of poor households, even with transfers and subsidies, are lower after they pay taxes. Photo: Antonio Bastino/World Bank

In most low and middle-income countries, incomes of poor households, even with transfers and subsidies, are lower after they pay taxes. Photo: Antonio Bastino/World Bank

Au sortir de la crise de COVID-19, la plupart des pays s’efforcent de relancer leur croissance économique avec une situation budgétaire dégradée : les dépenses de santé et les dépenses sociales effectuées pour aider les travailleurs, leurs familles et les entreprises à faire face à la situation ont fait un bond, tandis que le choc économique a considérablement réduit les recettes. Pour se relever pleinement de la pandémie, les pays devront non seulement reconstituer les recettes publiques, mais aussi accroître leur montant pour pouvoir faire face aux pertes d’apprentissage et atteindre les objectifs de développement. Il leur faudra dégager de plus en plus de revenus sans toutefois alourdir la charge imposée aux populations pauvres et sans assombrir les perspectives de croissance.

En règle générale, la politique budgétaire — c’est-à-dire les décisions prises par les autorités publiques sur la manière de générer des recettes et d’effectuer des dépenses par l’intermédiaire de la fiscalité, des transferts monétaires et des subventions —peut réduire les inégalités de revenu lorsque les ressources sont affectées au financement des dépenses de sécurité sociale, de santé, d’éducation et autres investissements propices à la croissance. Les pays ne collectent pas tous le même volume de recettes fiscales et ne peuvent, par conséquent, pas tous financer le même volume de dépenses. De même, les politiques budgétaires n'ont pas toutes les mêmes répercussions sur les revenus des ménages vulnérables.

Les pauvres s’appauvrissent encore plus

Dans le chapitre 5 (a) du Rapport 2022 sur la pauvreté et la prospérité partagée (a), nous examinons la manière dont la politique budgétaire touche les ménages selon leur niveau de revenu, la région et la catégorie de revenu à laquelle appartient leur pays. Nous avons pu observer que, si les pays à revenu élevé parviennent à faire en sorte que leurs politiques budgétaires aient des effets positifs sur les ménages pauvres, dans deux tiers des pays à faible revenu et à revenu intermédiaire, les revenus des ménages pauvres sont plus faibles une fois que ces derniers ont acquitté leurs impôts malgré les transferts et les subventions dont ils bénéficient. En d’autres termes, ces ménages se retrouvent avec des ressources inférieures à ce que leur apportent leur travail et leurs investissements (ce que nous qualifions ici de « revenu du marché »).

Ce constat est dramatique : dans la plupart des pays à revenu faible ou intermédiaire, la politique budgétaire appauvrit encore plus les ménages pauvres ! (Nos conclusions reposent sur une série de 94 études réalisées, entre autres, par la Banque mondiale, le Commitment to Equity Institute et l’OCDE).

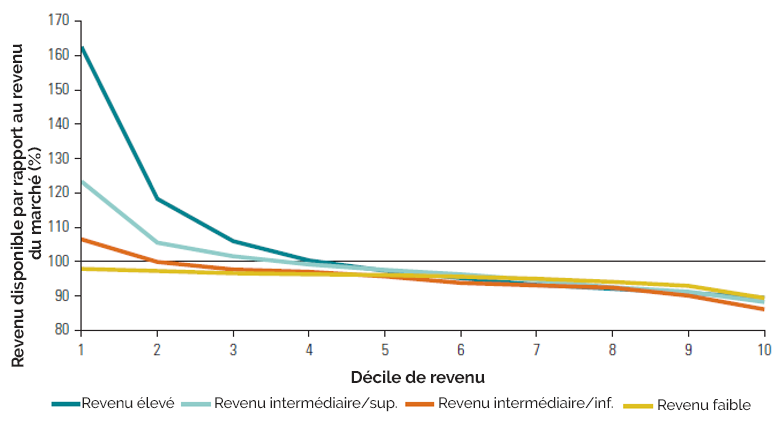

Le revenu disponible des ménages les plus pauvres (c’est-à-dire le montant qu’ils peuvent dépenser et épargner après avoir réglé leurs impôts, reçu des transferts et bénéficié de subventions) est supérieur de 60 % à leur revenu du marché (figure 1) dans les pays à revenu élevé. En revanche, il est inférieur au revenu du marché dans les pays à faible revenu et à peine supérieur à celui-ci dans les pays à revenu intermédiaire. Il s’ensuit que les ménages les plus pauvres du monde, qui ont le plus besoin d’un appui, sont en réalité des contributeurs nets au budget de l’État.

Graphique 1

Comment les pays riches parviennent-ils à collecter plus de recettes (en pourcentage du PIB) sans aggraver la pauvreté des ménages les plus pauvres ?

Les pays riches parviennent à ce résultat grâce, en partie, à la panoplie d’instruments budgétaires qu’ils utilisent. Ils ont très largement recours aux impôts directs sur le revenu, qui frappent plus lourdement les ménages plus aisés, et fournissent un appui aux ménages les plus pauvres en procédant à des transferts bien ciblés. En revanche, la plupart des pays non membres de l’OCDE tirent leurs recettes fiscales essentiellement d’impôts indirects frappant la consommation — comme la taxe sur la valeur ajoutée (TVA) et la taxe sur les biens et services — qui doivent être acquittés par tous les ménages. Or, dans bien des cas, les transferts publics ne suffisent pas à dédommager les ménages les plus pauvres.

Subventions contre transferts directs

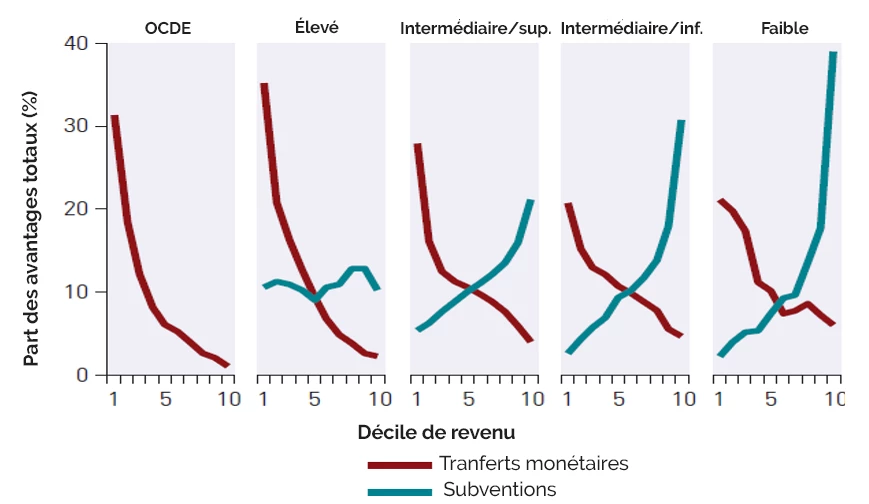

Dans de nombreux pays non membres de l’OCDE, les subventions absorbent une bien plus grande partie de l’espace budgétaire que les transferts directs et elles sont en outre mal ciblées. Quelle que soit la catégorie de revenu à laquelle ils appartiennent, les pays consacrent, en moyenne, 2,5 % à 3 % de leur PIB au financement de subventions à l’énergie et à l’agriculture. Or les pays à revenu faible ou intermédiaire de la tranche inférieure n’affectent que 1 % et 4 %, respectivement, de leur PIB à la protection sociale avant retraite. En moyenne, seulement 20 % des dépenses totales effectuées au titre de subventions profitent aux 40 % des ménages les plus pauvres, contre environ 60 % des dépenses au titre de transferts monétaires (graphique 2).

Graphique 2

De nombreux pays pratiquent aussi largement des exonérations de TVA ou des taux réduits sur les denrées alimentaires et autres produits de base de manière à réduire la charge fiscale des ménages les plus pauvres. Si ces articles constituent fréquemment une proportion plus élevée du panier de consommation de ces derniers, les ménages riches les consomment également, et ce en plus grande quantité. Une plus grande partie de ces dépenses fiscales profite donc aux ménages les plus riches.

Il est possible de formuler une politique budgétaire favorable aux pauvres quelle que soit la catégorie de revenu à laquelle appartient un pays. Il faut, pour cela, investir dans les capacités de l’administration fiscale et remplacer les exonérations d’impôts indirects par des transferts directs. Les États peuvent recouvrer de plus amples recettes de manière progressive en élargissant la base de l’impôt sur le revenu des personnes physiques, en abaissant les seuils d’imposition et en accroissant les taux d’imposition applicables aux tranches de revenu supérieures.

Il faudra, dans la plupart des pays en développement, des années pour réaliser l’intégration des emplois dans le secteur formel (et pouvoir collecter des impôts sur le revenu sous forme des retenues sur salaire effectuées par les employeurs) et pour mettre en place les capacités dont ont besoin les autorités fiscales pour suivre et assurer le respect des obligations fiscales. C’est pour cela qu’il importe de lancer dès à présent ces initiatives et, dans l’immédiat, de poursuivre également d’autres stratégies. En la circonstance, il sera nécessaire, pour accroître les recettes sans abaisser les revenus des ménages pauvres, d’augmenter le produit des impôts indirects et de réaffecter les montants alloués aux subventions et les dépenses fiscales au financement de transferts ciblés.

Certains régimes budgétaires donnent de meilleurs résultats que d’autres

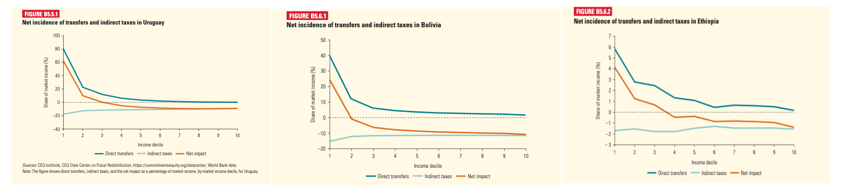

Les pays peuvent générer d’importantes ressources en réduisant au minimum les effets sur les ménages les plus pauvres, quelle que soit la catégorie de revenu à laquelle ils appartiennent (graphique 3). L’Uruguay et la Bolivie sont des exemples de pays à revenu intermédiaire de la tranche supérieure et de la tranche inférieure dans lesquels la fiscalité indirecte procure d’importantes recettes puisqu’elle absorbe entre 10 % et 20 % des revenus du marché des ménages à tous les niveaux de la distribution des revenus. Les 10 % des ménages les plus pauvres (« décile 1 » dans le graphique) sont toutefois en bien meilleure posture parce qu’ils bénéficient d’un important soutien au revenu ; les 10 % suivant des ménages les plus pauvres (décile 2) reçoivent un appui suffisant pour contrebalancer la charge imposée par la fiscalité indirecte. L’Éthiopie, qui est un pays à faible revenu, montre que les transferts ciblés sont un outil important qui permet d’éviter que la fiscalité indirecte n’appauvrisse encore plus les groupes de population les plus pauvres.

Graphique 3

Les exemples précédents montrent que le recours à la fois à une fiscalité non progressive et à des transferts généreux bien ciblés peut être efficace aussi bien sur le plan budgétaire que sur celui de l’équité. Il serait possible, en améliorant les données, les technologies et les capacités administratives, de cibler plus exactement la politique budgétaire et de remédier dans une certaine mesure aux problèmes politiques posés par les réformes. Il serait aussi possible, selon toute vraisemblance, de compenser l’élimination des subventions (telles que celles accordées sur les carburants, l’électricité et les aliments) par des transferts ciblés en faveur des ménages pauvres, et d’élargir le champ d’application de l’impôt sur le revenu et de l’impôt foncier en visant ceux qui sont véritablement riches. Il est permis d’espérer que, grâce à ces outils, les pays à faible revenu pourront ramener le degré d’inégalité et la pauvreté aux niveaux que les pays riches ont mis des décennies à atteindre.

Ce billet est le cinquième d’une série consacrée à la manière dont les pays peuvent modifier leur trajectoire et réduire la pauvreté. Pour en savoir plus, nous vous invitons à consulter le Rapport 2022 sur la pauvreté et la prospérité partagée (a).

Prenez part au débat