Le profil des flux d’investissements directs étrangers (IDE) vers l’Afrique a évolué ces dix dernières années, à la faveur de l’apparition de nouvelles sources d’investissement et de nouveaux secteurs d’activité. La crise de la COVID-19 a terni les perspectives immédiates d’investissement (a), mais les décideurs africains auraient tout intérêt à parier sur les tendances de long terme pour favoriser le redémarrage de leurs économies.

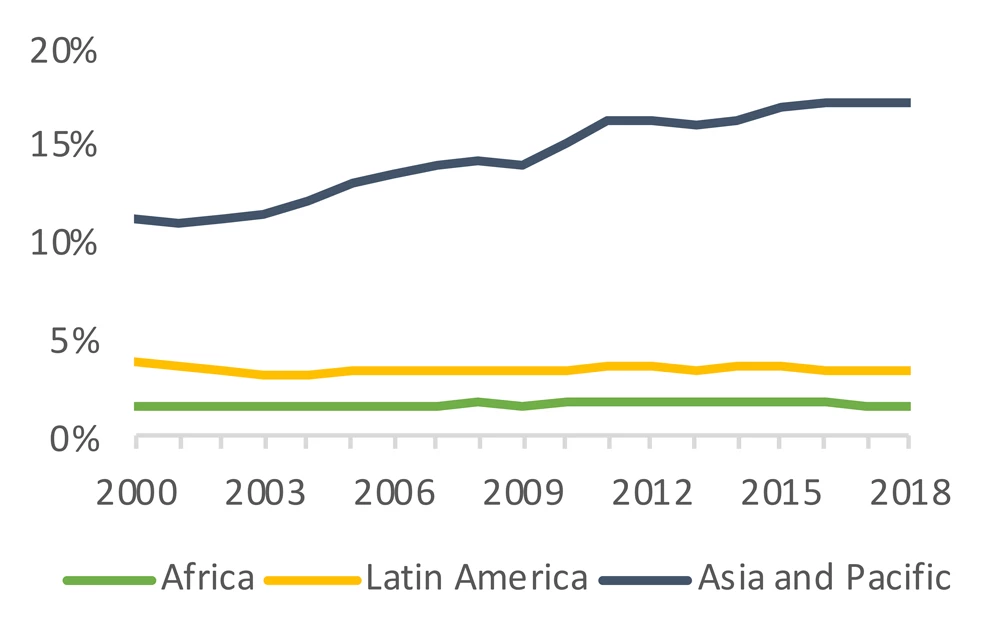

Les faibles niveaux d’investissements étrangers ont freiné la participation de l’Afrique aux chaînes de valeur mondiales (CVM). En contribuant au renforcement de la productivité et à l’intégration des entreprises nationales dans les marchés mondiaux — comme l’illustre l’essor rapide des économies asiatiques nouvellement industrialisées au cours des dernières décennies — les IDE sont bénéfiques pour les pays destinataires. Malheureusement, les apports d’IDE en Afrique et la participation du continent aux CVM restent faibles (figures 1.1 et 1.2) : l’Afrique, qui n’avait reçu que 1 % des flux mondiaux d’IDE en 2000, a réussi à porter sa part à 3 % en 2018. Mais son niveau de participation aux CVM n’a pas évolué sur la période, restant à 2 %. À l’inverse, la part des pays en développement de la région Asie-Pacifique dans les flux d’IDE est passée de 10 à 31 % avec, dans le même temps, une hausse de leur participation aux CVM de 11 à 17 %. Par rapport aux autres régions, les IDE en Afrique et son intégration dans les CVM restent sous-développés.

Figure 1. Apports d’investissements directs étrangers (IDE) et participation aux chaînes de valeur mondiales (CVM)

| 1.1. Part dans les flux mondiaux d’IDE | 1.2. Taux de participation aux CVM |

|

|

Source : calculs des auteurs sur la base des données de la CNUCED sur les IDE et Eora.

Note : pour l’Afrique, l’Amérique latine et l’Asie-Pacifique, seules la participation aux chaînes de valeur mondiales et les entrées d’IDE pour les pays en développement sont indiquées.

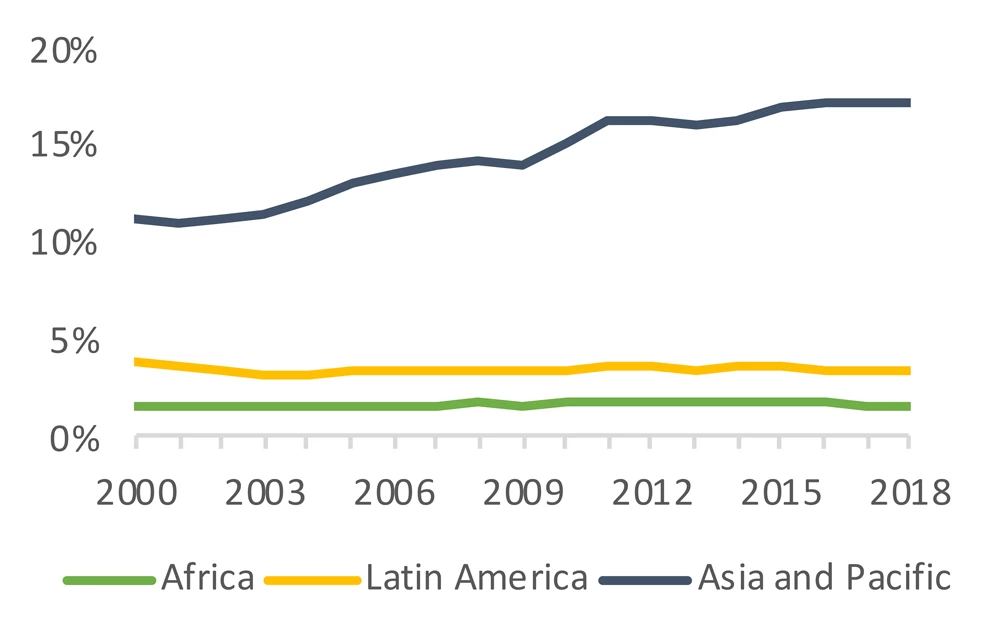

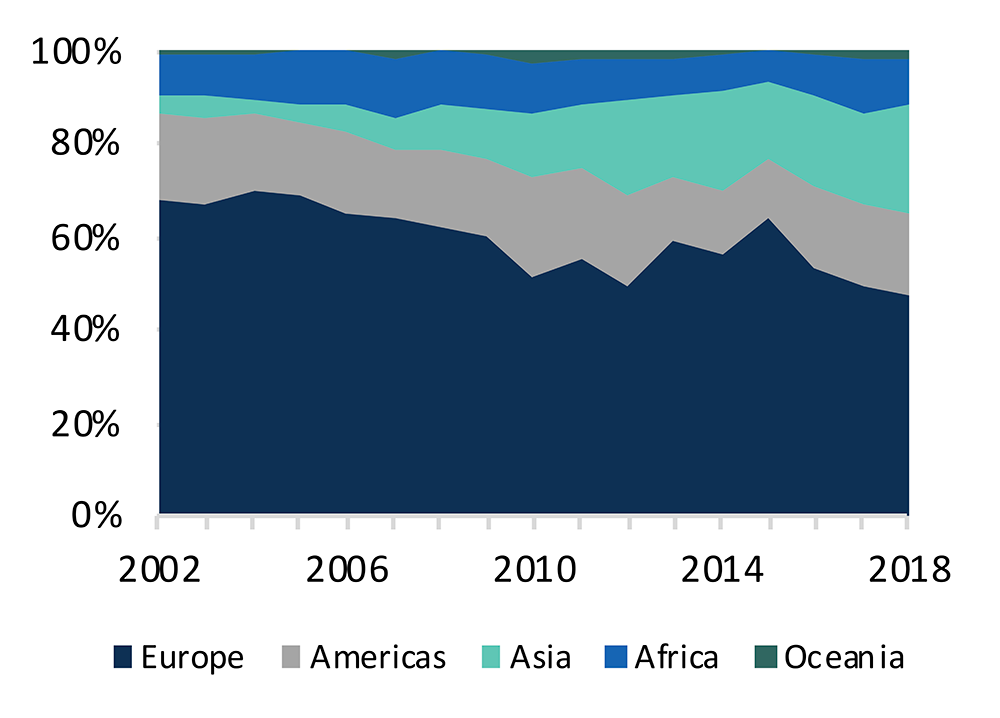

Les apports d’IDE à l’Afrique en provenance d’Asie sont en progression constante. L’Europe a longtemps été le principal pourvoyeur d’IDE à l’Afrique, puisqu’elle représentait les deux tiers des apports jusqu’en 2005. Si son poids en valeur absolue a augmenté depuis, sa part a chuté, passant sous la barre des 50 % en 2018 (figures 2.1 et 2.2). Parallèlement, les flux en provenance d’Asie ont augmenté, de 5 % en 2002 à 23 % en 2018. Une évolution à imputer principalement à la Chine, à l’origine de près de la moitié des flux asiatiques d’IDE vers la région. Des données récentes mettent en évidence l’impact des IDE chinois sur la croissance économique en Afrique (a). Les IDE intra-africains ont eux aussi progressé, de 9 % en 2002 à 13 % en 2017.

Figure 2 : Stocks d’IDE en Afrique subsaharienne, par région d’origine

| 2.2. En valeur (milliards USD) | 2.1. En part du total (%) |

|

|

Source : calculs des auteurs sur la base des données bilatérales harmonisées sur les IDE du Groupe de la Banque mondiale.

Note : les données sur l’Afrique de l’Est excluent les IDE vers et depuis Maurice, le pays étant un important centre financier offshore. La plupart de ses IDE transitent par le pays mais n’y restent pas. Comme il est très délicat d’isoler ce type de flux, sont traditionnellement exclus des présentations de données sur les IDE les mouvements concernant les centres financiers offshore.

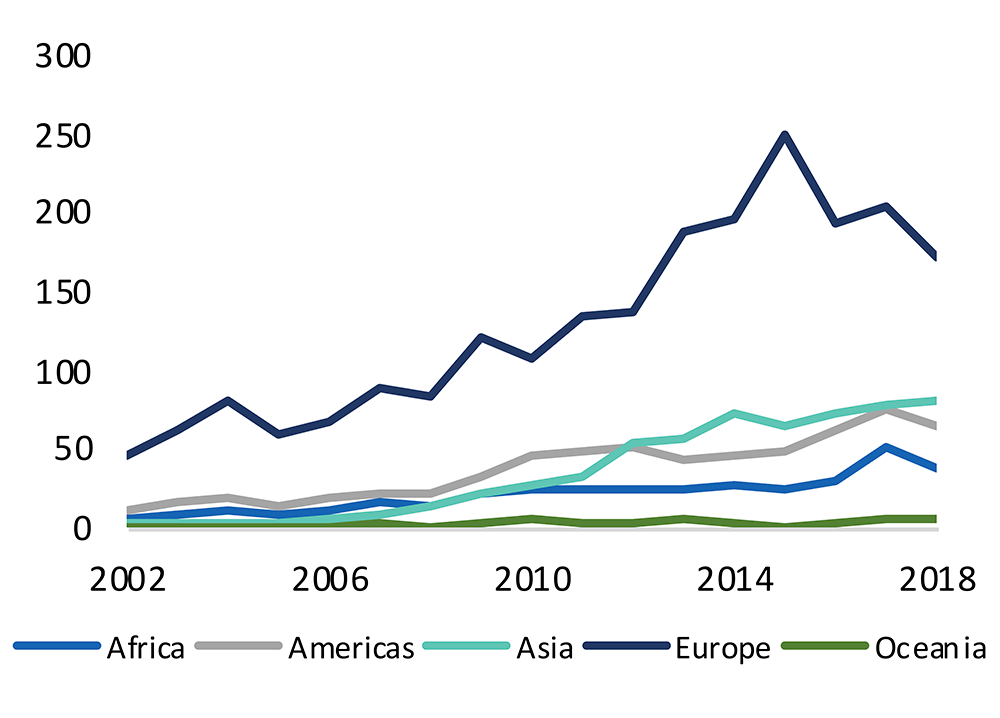

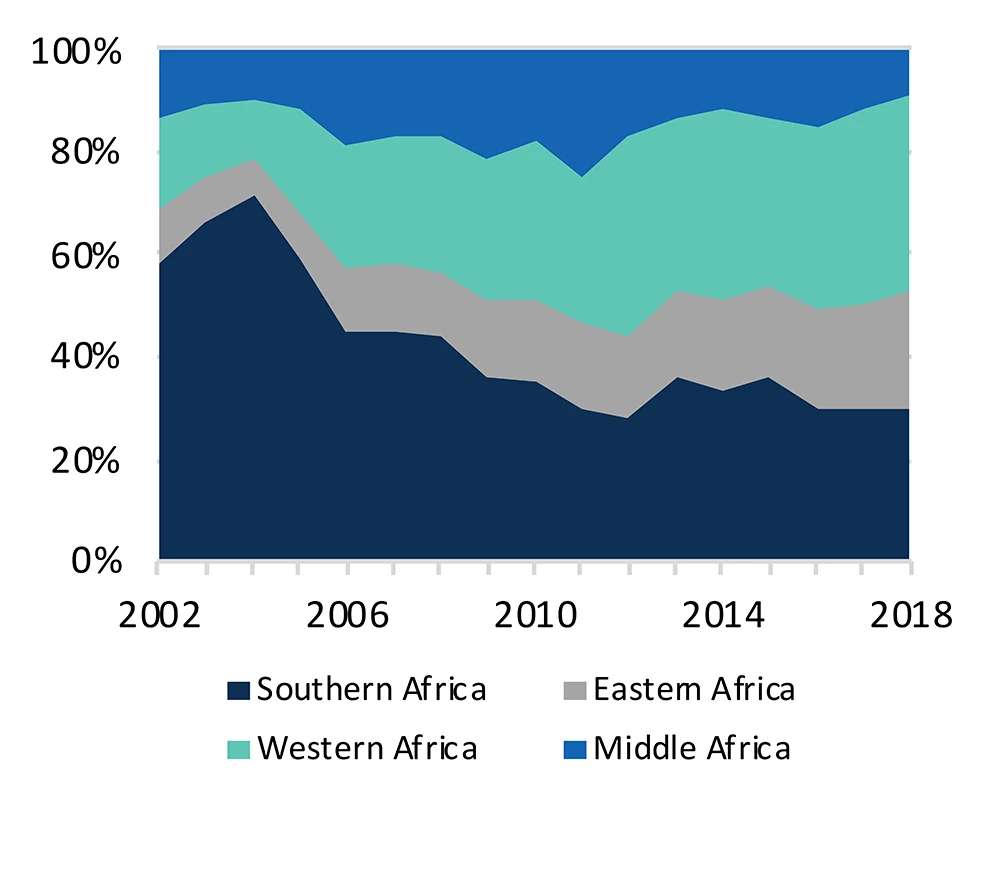

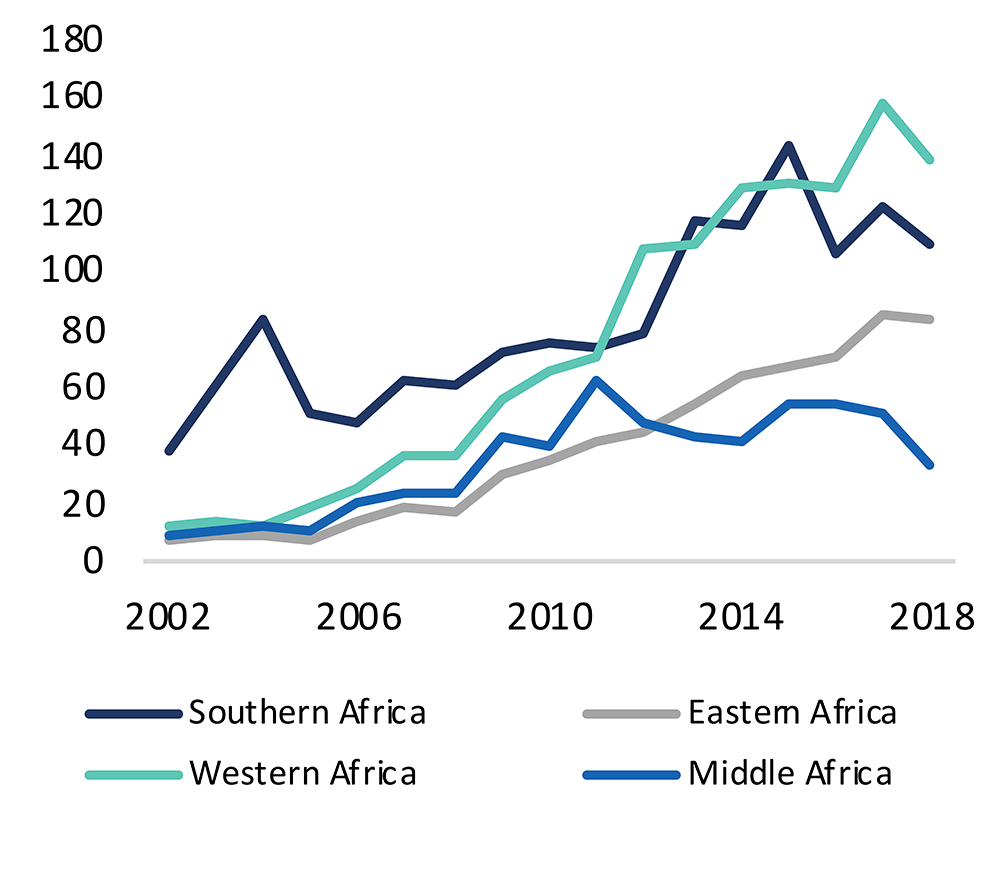

La destination des IDE a elle aussi profondément évolué. Historiquement, l’Afrique australe (en particulier l’Afrique du Sud) était la première destination de ces apports, avec plus de 70 % de tous les flux d’IDE vers la région en 2004 (figure 3.1). Mais en 2018, sa part avait régressé à 30 %, les flux en direction d’autres régions du continent ayant progressé, en particulier en Afrique de l’Ouest (le Nigéria se taillant la part du lion), où les stocks d’IDE ont bondi de 15 % en 2002 à 36 % en 2018. L’Afrique de l’Est a également bénéficié d’une hausse de ces apports (figure 3.2).

Figure 3 : Stocks d’IDE en Afrique subsaharienne, par région de destination

| 3.1. En part du total (%) | 3.2. En valeur (milliards USD) |

|

|

Source : calculs des auteurs sur la base des données bilatérales harmonisées sur les IDE du Groupe de la Banque mondiale.

Note : les données sur l’Afrique de l’Est excluent les IDE vers et depuis Maurice, le pays étant un important centre financier offshore (voir note de la figure 2).

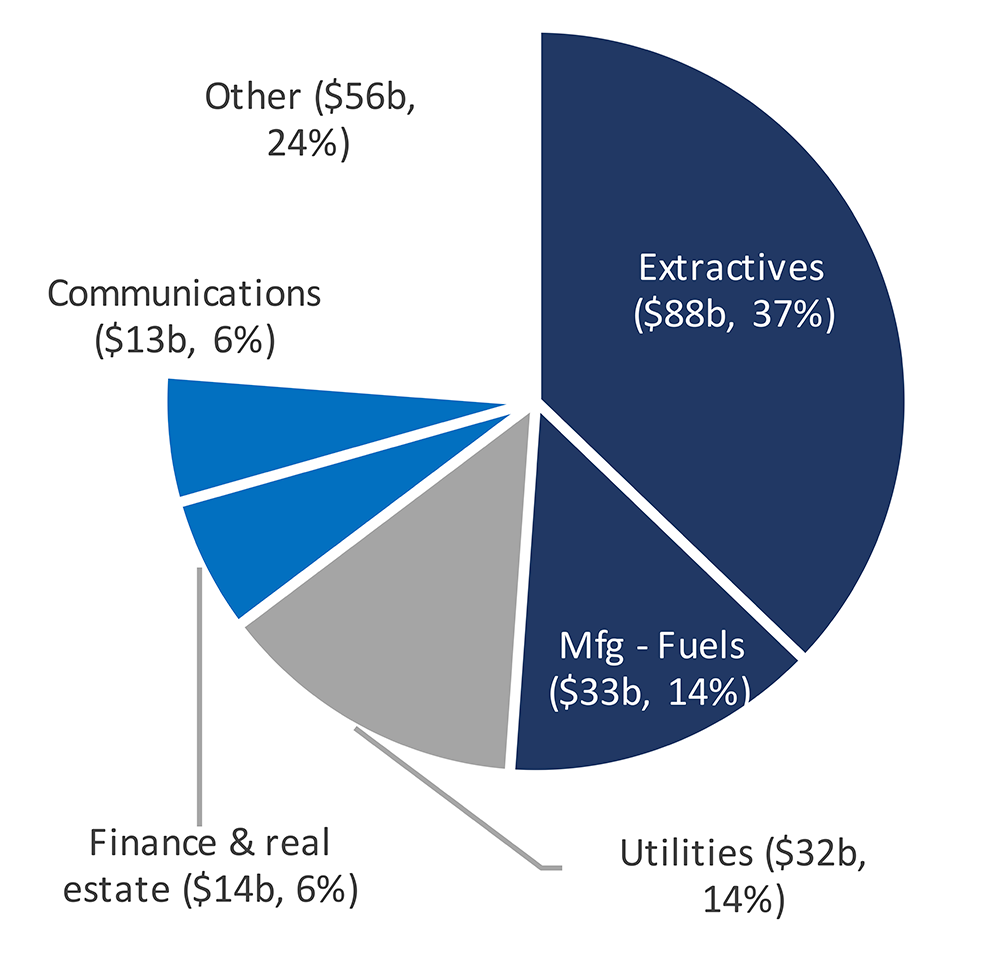

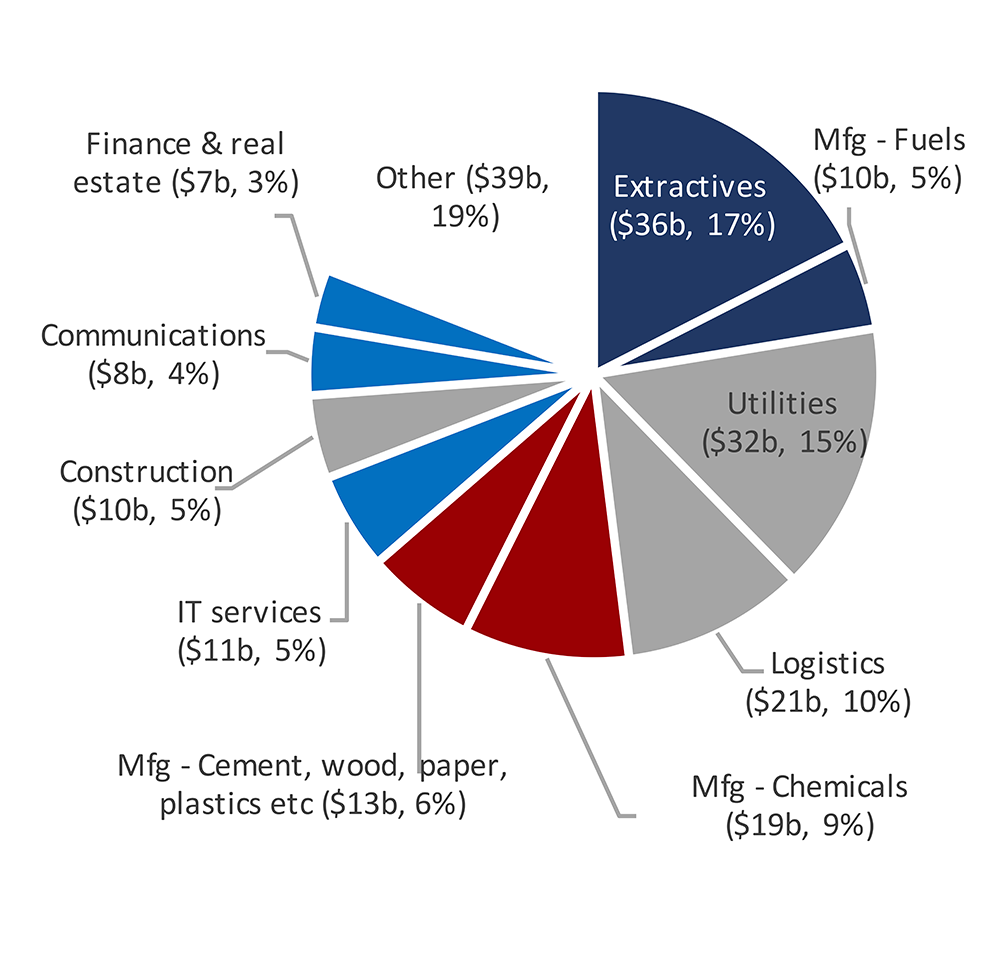

Les nouveaux investissements sont de plus en plus diversifiés, délaissant les matières premières au profit des industries manufacturières et des services. Entre 2006 et 2010, les projets liés à l’extraction minière, au pétrole et à la transformation du charbon absorbaient plus de la moitié des 236 milliards de dollars d’annonces d’investissements dans de nouveaux projets en Afrique (figure 4.1). Ils ne représentaient plus que moins d’un quart du total entre 2016 et 2020 (figure 4.2). Les secteurs porteurs depuis quelques années sont la logistique, les services informatiques et de communication, l’industrie chimique et les énergies renouvelables (qui constituent plus de la moitié des investissements dans les services d’utilité collective, contre environ 20 % auparavant).

Figure 4 : Annonces d’investissements en faveur de nouveaux projets en Afrique subsaharienne, par secteur (en milliards de dollars)

| 4.1: 2006-2010 | 4.2: 2016-2020 |

|

|

Source : calculs des auteurs sur la base de fDI Markets.

Note : les parts en bleu foncé recouvrent le charbon, le pétrole et le gaz et les métaux ; les parts en rouge représentent les industries manufacturières ; et les parts en gris correspondent au secteur tertiaire.

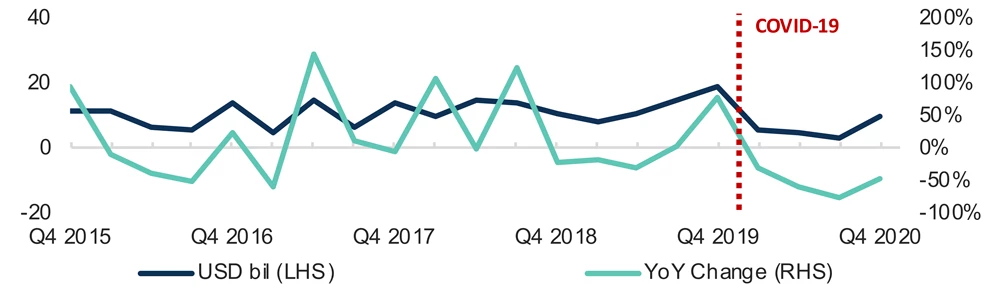

La crise de la COVID-19 a profondément perturbé les IDE vers l’Afrique. Les flux d’IDE dans le monde étaient déjà sur le déclin (a) quand la pandémie a éclaté. Les annonces d’IDE en faveur de nouveaux projets ont rapidement chuté au deuxième et au troisième trimestres de 2020, avant de rebondir légèrement au quatrième trimestre (figure 5). Globalement, les nouvelles annonces pour l’année 2020 ont reculé de 56 % par rapport à 2019 — un repli qui a touché pratiquement tous les grands secteurs de l’économie.

Figure 5 : Impact de la COVID-19 sur les annonces d’IDE en faveur de nouveaux projets en Afrique subsaharienne

Les IDE ont un rôle décisif à jouer pour aider l’Afrique à se redresser au plus vite après la crise sanitaire. Pour ce faire, le continent doit attirer davantage d’investissements étrangers et veiller à ce qu’ils portent sur des secteurs à forte intensité d’emplois, orientés vers l’exportation ou verts. Les pays africains, qui connaissaient des évolutions prometteuses sur ces deux fronts avant la pandémie, doivent continuer à améliorer le climat de l’investissement (a), s’adapter aux éventuelles nouvelles priorités en matière de politique et de soutien à l’investissement (a) et renforcer la collaboration régionale (à travers notamment l’accord de libre-échange continental africain).

Prenez part au débat