Le paysage financier mondial est composé de près de 500 000 milliards de dollars d’actifs. Pourtant, les besoins de financement du développement, y compris pour l'action climatique, souffrent d'un déficit qui ne cesse de se creuser.

L'une des raisons de ce déficit est l'inadéquation entre l'attrait des investisseurs pour le risque et le rendement financier et le profil de risque des offres de placement dans les pays à revenu faible ou intermédiaire. À cela s’ajoutent les défaillances du marché, les faiblesses du côté de la demande, le manque de capacités institutionnelles et de cadres politiques, et des mécanismes de partage des risques inadaptés. Résultat : les flux de capitaux privés restent très en deçà de ce qu'ils pourraient être. Compte tenu des contraintes budgétaires croissantes dans bon nombre de nos pays clients et des besoins accrus pour le financement de la lutte contre le changement climatique, nous devons trouver un moyen d'attirer davantage de capitaux privés.

La Banque mondiale est particulièrement bien placée pour relever ce défi. Nous fournissons des orientations, des connaissances et un appui technique à nos clients, nous aidons à mettre en place des institutions et des marchés, nous remédions aux défaillances du marché et nous soutenons les fondamentaux macroéconomiques qui facilitent les flux de capitaux privés. Nous devons poursuivre ce travail, en même temps que nous nous attachons à œuvrer davantage à la création de conditions favorables au secteur privé. Mais nous devons faire plus pour réduire l'écart risque-rendement qui empêche les capitaux privés de circuler.

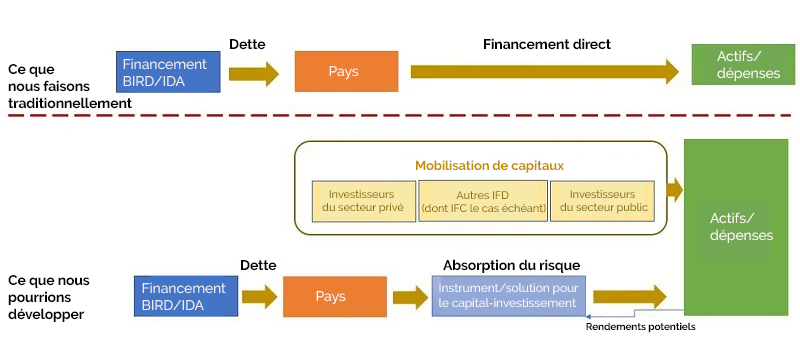

Notre méthode habituelle a consisté à financer des dépenses de développement et des actifs tels que routes, ponts, infrastructures sociales et urbaines, petites et moyennes entreprises (PME), etc. Cette approche demeure essentielle et la Banque mondiale a fait ses preuves en la matière. Néanmoins, la méthode du « financement d'actifs » montre ses limites quand il s'agit d'accroître le volume de fonds privés. Or, le financement du capital-investissement est une piste prometteuse pour combler l’écart risque-rendement , car la couverture des risques que les investisseurs privés ne sont pas prêts à prendre seuls les encouragerait à se lancer. Une telle approche pourrait améliorer notre impact par dollar investi et, si elle est bien menée, aurait des chances de mobiliser des dizaines de milliards de capitaux privés par an en faveur du développement par l'intermédiaire de nos projets.

Le financement du capital-investissement n'élimine pas le risque lui-même. Reste à savoir qui se charge de réduire ce risque. Grâce à ses financements, la Banque mondiale en absorbe déjà une partie. Cependant, couvrir trop de risques serait contre-productif pour nos clients et aurait un impact négatif sur notre notation, qui est capitale pour continuer à offrir à nos clients des financements compétitifs, concessionnels et à long terme.

Un tel système serait gagnant-gagnant à plusieurs égards pour les pays. Les investissements, même dans des capitaux qui permettent d’absorber les risques, peuvent générer des rendements et sont nettement plus avantageux que la simple prise en charge du coût des activités de développement, comme c'est le cas dans l'approche classique du financement d'actifs. La perception du risque des projets par le marché tend à surestimer le risque réel, qui, pour les projets de la Banque mondiale, est atténué par ses connaissances techniques et la qualité de préparation des projets. L'apport de capital-risque permet d'attirer de grands volumes de capitaux privés, ce qui permet d'exploiter plus largement l'argent de la Banque mondiale consacré aux projets. Le fait d'être une sorte de coentreprise est source de gains d'efficacité et de profits , même si les rendements publics sont fixés à des niveaux inférieurs à ceux du secteur privé, afin d'attirer ces derniers. Cette approche est conforme à l'objectif de la Banque mondiale, qui consiste à mobiliser des capitaux privés tout en maintenant la viabilité financière.

Plusieurs exemples de nos projets illustrent la viabilité de cette stratégie. Au Rwanda, dans le cadre du projet d'accès au financement pour la relance économique et la résilience (AFIRR) (a), la Banque mondiale a fait transiter une partie de ses ressources par le gouvernement pour qu’il puisse financer un rehaussement de crédit avec garantie des premières pertes en faveur d’un emprunt obligataire lancé par la Banque rwandaise de développement (BRD). L’objectif de cette émission d’obligations, qui vient d’être clôturée (a), est de mobiliser des capitaux sur les marchés financiers dans le but final de financer des PME. Ainsi, au lieu de procéder comme on l’aurait fait habituellement — en apportant une ligne de crédit de 40 millions de dollars — nous avons travaillé avec le gouvernement rwandais pour déployer environ un tiers de ce montant sous forme de rehaussement de crédit et lever le reste sur les marchés de capitaux. Les montants ici sont modestes. Cependant, l'idée n'est pas de se limiter à ce seul projet, mais de mobiliser des capitaux et d'obtenir des résultats, une méthode qui peut être reproduite à plus grande échelle. Un autre exemple est celui d'un projet à venir en Turquie (a). Il prévoit que la BIRD accorde un prêt à une institution financière nationale qui mettra en place un fonds de placement privé basé sur une entité ad hoc afin d’aider les entreprises à adopter des pratiques plus respectueuses du climat. De cette manière, le financement de la BIRD sera transformé en capitaux propres d’un fonds d’investissement orienté vers l’écologie, qui attirera à son tour de grands montants de fonds privés supplémentaires, sous forme de prises de participations et de titres de créances sur les marchés financiers. Enfin, au Kenya (a), au Mozambique (a) et en Angola (a), d'autres exemples portent sur le financement des capitaux propres de mécanismes de partage des risques destinés à obtenir des apports de fonds de la part d'institutions financières privées, pour le financement des PME.

Certains pays appliquent également cette approche de manière indépendante. Par exemple, le mécanisme de financement des infrastructures du Malawi (a), amorcé par des capitaux publics, est géré de manière professionnelle et mobilise à la fois des fonds propres et des capitaux d'emprunt auprès du secteur privé. En Inde, le Fonds national d'investissement et d'infrastructure (a), initié par des capitaux publics, a mobilisé avec succès des fonds privés internationaux et nationaux.

Par ailleurs, il est important que le secteur public n'absorbe pas trop de risques et aussi que le secteur privé continue à assumer des risques gérables. De même, cette approche ne devrait pas être utilisée pour des activités qui sont réalisables sans financement public. Tous les types d'engagements que nous soutenons ne se prêteront pas à cette méthode, mais elle pourrait s'appliquer à une part potentiellement beaucoup plus importante de nos activités.

Il sera essentiel d'activer plusieurs leviers pour attirer des capitaux privés et, ainsi, soutenir ces initiatives. Il s'agit notamment du renforcement des marchés financiers et des capitaux, de la mise en œuvre de réformes politiques, du soutien au développement d'un vivier solide de projets, du partage des connaissances, de la formation et de la sensibilisation du personnel. Le financement du capital-investissement — partage des risques, premières pertes, rehaussement de crédit — par l'intermédiaire de nos projets de prêt donne des résultats. C’est une piste prometteuse pour mobiliser davantage de capitaux privés en faveur du développement et mieux optimiser notre financement public.

Prenez part au débat