C’était il y a dix ans, juste avant la crise mondiale. Lehman Brothers ne s’était pas encore effondré, Fannie Mae et Freddie Mac n’avaient pas encore été mises sous tutelle. Les gestionnaires de la dette estimaient que les marchés étaient moins instables et que l’avenir était moins incertain. En Turquie, nous mettions en œuvre le programme de réforme d’après-crise.

Un jour, le professeur de mon fils de 13 ans m’a invité à parler de mon travail à ses élèves à l’occasion de la « journée des carrières professionnelles », qui vise à familiariser les enfants avec différents métiers. J’ai accepté l’invitation de l’enseignant, puis l’inquiétude a commencé à me gagner : le gestionnaire de la dette publique que je suis exerce effectivement un emploi « différent », mais pas nécessairement « passionnant ».

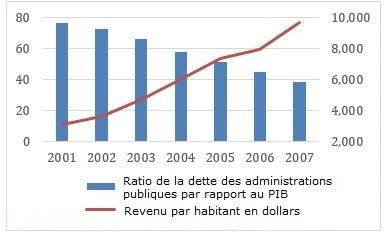

Nous vivions alors une période de reprise économique. La Turquie écrivait l’histoire d’une réussite. Pendant la crise de 2001, l’économie s’était fortement contractée, des milliers de personnes avaient perdu leur emploi et le ratio de la dette intérieure rapportée au PIB était passé de 27 % à 53 % en quelques mois seulement. Toutefois, près de cinq ans après la crise financière la plus grave que le pays ait jamais connue, le ratio dette/PIB diminuait, de même que les taux d’inflation et de chômage, tandis que le revenu par habitant progressait.

Bien sûr, mon métier n’était pas excitant, mais je pouvais au moins raconter une histoire intéressante aux camarades de mon fils.

Les enfants écoutaient en silence, mais semblaient plutôt intéressés. Je leur ai dit que nous avions beaucoup travaillé pendant la crise pour soutenir la relance de l’économie, aider les gens à conserver leur emploi (ou du moins à en trouver de nouveaux) et améliorer les conditions de vie des familles en engageant de nombreuses réformes économiques. Cette histoire se terminait bien, grâce à un travail d’équipe et à l’application de politiques monétaires et budgétaires judicieuses. La réduction de la dette publique avait dégagé une marge de manœuvre budgétaire qui permettait à l’État d’investir dans l’infrastructure, la santé et l’éducation, d’accroître les transferts sociaux et de créer de nouveaux emplois.

De retour à la maison, mon fils souriait d’un air satisfait. « Papa, mes amis ont été très impressionnés : ils pensent que vous êtes, toi et tes collègues, de super-héros économiques », me dit-il.

Du fait de mon expérience, je sais qu’il existe une corrélation négative entre la qualité de la gestion de la dette publique et l’intérêt du public pour les questions concernant la dette. Je m’explique : dans les pays où les finances publiques sont saines et où le niveau de la dette est faible ou du moins viable, les questions relatives à la dette n’intéressent généralement par les médias, et les gestionnaires de la dette sont inconnus du public. En revanche, s’il existe un problème de viabilité ou un risque de refinancement à court terme, les médias s’intéressent à n’importe quelle adjudication ou à n’importe quel amortissement de dette au-dessus d’un certain niveau. Toutefois, même lorsqu’elle est saine, la gestion de la dette peut devenir une question d’intérêt public très sensible si le pays commet des dérapages budgétaires ou si la gestion de la dette est affectée par des facteurs externes.

Jusqu’à la crise financière mondiale, les gestionnaires de la dette se préoccupaient essentiellement de répondre aux besoins de financement de l’État sur des marchés relativement stables et liquides en vertu de leur mission consistant à réduire les coûts autant que possible et maintenir le risque à un niveau prudent. Vu sous cet angle, la gestion de la dette n’était pas l’occupation la plus passionnante dans la plupart des pays.

Puis la tempête est arrivée avec la crise du marché du crédit immobilier à risque et l’effondrement de Lehman Brothers. Plusieurs pays ont dû renflouer des banques et des intermédiaires financiers tandis que d’autres étaient incapables de refinancer leur dette publique. De nombreux pays ont mis en œuvre des programmes de relance budgétaire pour faire face à la récession économique mondiale.

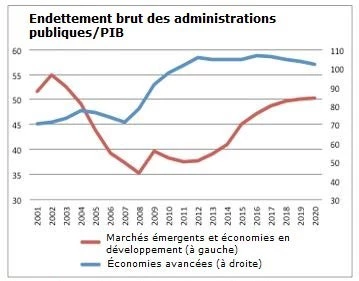

Depuis le début de la crise mondiale, l’encours de la dette souveraine a presque doublé à l’échelle mondiale. De 2008 à 2012, le ratio d’endettement brut des administrations publiques par rapport au PIB est passé d’environ 70 % à plus de 100 %, puis s’est stabilisé dans les économies avancées. Selon les Perspectives de l’économie mondiale du FMI, le ratio d’endettement brut des administrations publiques par rapport au PIB restera inchangé jusqu’en 2020. Dans les pays émergents, toutefois, la tendance à une diminution de la dette par rapport au PIB s’est interrompue avant de s’inverser en raison d’une hausse de l’endettement à partir de 2012. Le FMI prévoit que la dette publique brute de ces pays sera supérieure à 50 % du PIB à l’horizon 2020.

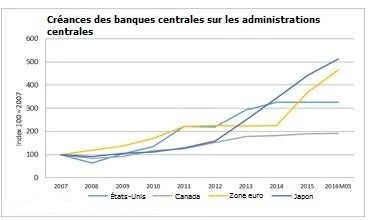

Dans le même temps, les banques centrales des économies avancées ont sensiblement gonflé leur bilan et leurs créances sur les administrations centrales ont augmenté de façon spectaculaire en raison de l’achat de montants substantiels de titres publics. Par ailleurs, en Allemagne, au Danemark, en Suisse et dans d’autres pays, les gestionnaires de la dette ont émis des obligations assorties de rendements négatifs compte tenu de la politique monétaire activement menée dans ces pays pour stimuler l’activité économique. La politique monétaire des banques centrales des économies avancées a eu aussi une incidence importante sur les marchés obligataires des pays émergents et des pays en développement. Les investisseurs étrangers à la recherche de rendements ont beaucoup investi dans les titres de ces pays. Cette demande a eu pour effet d’accroître le niveau de liquidité et d’aider les gestionnaires de la dette à emprunter à des coûts relativement plus faibles et à plus longue échéance comme on peut le constater dans de nombreux pays.

Après des décennies de silence, les médias, sous l’effet de l’augmentation de l’encours de la dette due à la crise mondiale, ont manifesté un intérêt accru pour la dette publique, et les questions liées à cette problématique ont à nouveau fait la « une ». Depuis le début de la crise, les gestionnaires de la dette sont parvenus à refinancer la dette avec l’aide des banques centrales. De surcroît, ils ont emprunté au-delà du montant du remboursement de leur dette afin de financer les mesures de relance budgétaire et les programmes de renflouement. Dans certains pays, certains d’entre eux, tout en empruntant davantage, ont même réduit leurs coûts sans créer de risque de refinancement et ont allongé l’échéance moyenne de la dette. On peut dire qu’en ces temps troublés les gestionnaires de la dette se sont comportés en véritables magiciens ! Je reconnais que ces interventions peuvent faire de la gestion de la dette un métier passionnant — mais pour un temps seulement.

Car l’incertitude se trouve à son plus haut niveau et s’accentue comme le montre l’indice mondial de l’incertitude des politiques économiques. Les bilans des administrations publiques et des banques centrales sont maintenant plus volumineux, plus compliqués et plus liés les uns aux autres. Cette situation exige un degré accru de coordination au niveau des orientations et de coordination quotidienne sur le plan technique en ce qui concerne les politiques monétaires et budgétaires et les politiques de gestion de la dette. Dans ce contexte, il ne fait pas de doute que les gestionnaires de la dette ne peuvent pas résoudre à eux seuls les problèmes de la crise, mais, si l’on modifie leur mandat, ils peuvent gérer les risques résiduels des bilans souverains. Cette démarche pourrait rendre les économies moins vulnérables aux chocs extérieurs et renforcer leur résilience grâce à une coordination efficace et efficiente de la gestion de la dette avec les politiques monétaires et budgétaires. Alors certes, les gestionnaires de la dette ne peuvent pas sauver le monde, mais ils continueront d’essayer d’être de « super-héros économiques ».

Prenez part au débat