Banking transaction, Tajikistan

Banking transaction, Tajikistan

В периоды экономических потрясений люди нередко принимают рискованные решения, пытаясь сохранить доходы и обеспечить свои семьи. Так, во время пандемии COVID-19 многие вступили в финансовые пирамиды или вложили деньги в сложные производные финансовые инструменты. С января 2021 года более 31 тысячи жителей Казахстана стали жертвами финансовых пирамид, потеряв в общей сложности 54 млрд тенге (121 млн долл. США), а в Кыргызской Республике в первый год пандемии денежный ущерб от финансовых пирамид составил более 311 млн сомов (3,8 млн долл. США).

Война в Украине, санкции и нарушения в работе банков-корреспондентов и официальных каналов денежных переводов усугубят экономическую ситуацию в регионе и могут подтолкнуть некоторых его жителей к отчаянным финансовым шагам ради сохранения доходов и поддержания уровня жизни.

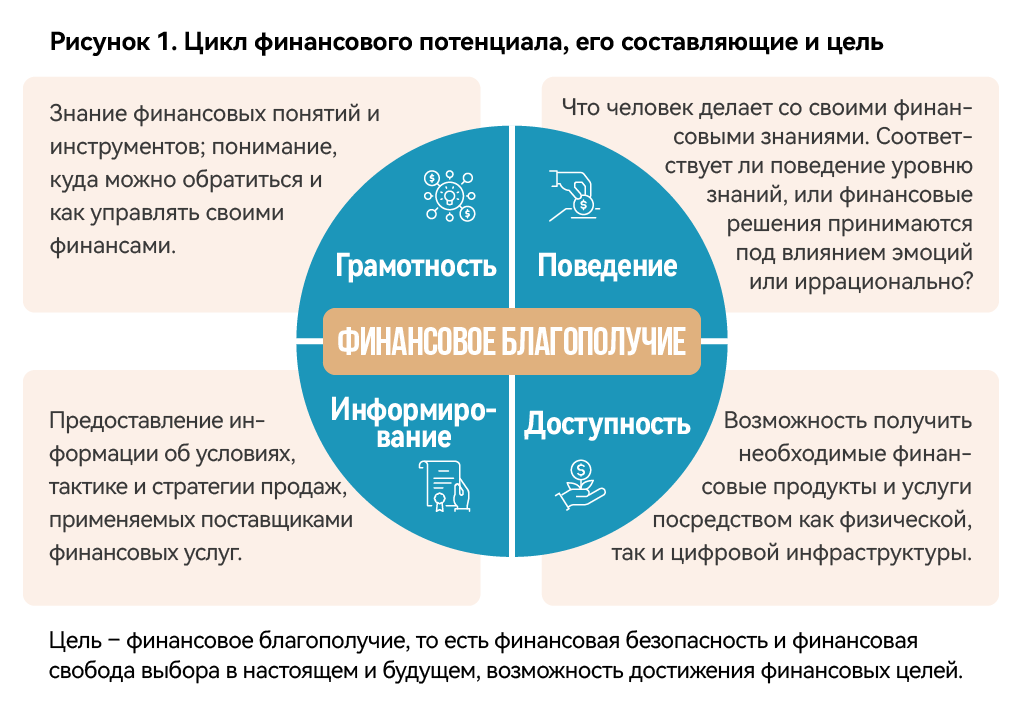

К счастью, в Центральной Азии уделяется все больше внимания финансовой грамотности: банки проводят круглые столы и предлагают учебные курсы, для детей организуются дополнительные внешкольные занятия по финансовой грамотности, а правительства финансируют образовательные ресурсы и программы. Но финансовая грамотность лишь один из фрагментов пазла финансового потенциала. По мере того как этот пазл складывается целиком, человек приближается к финансовому благополучию: финансовой безопасности, финансовой свободе выбора и возможности достигать своих финансовых целей.

Так каким образом можно улучшить финансовое благополучие жителей Центральной Азии?

Для начала давайте рассмотрим концепцию финансового потенциала, который позволяет достигать финансового благополучия, и его четырех составляющих.

Четыре составляющие финансового потенциала

Наряду c финансовой грамотностью в финансовый потенциал входят финансовое поведение, доступность финансовых услуг и добросовестное информирование со стороны финансовых учреждений.

1. В Центральной Азии наблюдаются большие различия в уровне финансовых знаний. Например, жителям региона тяжелее всего дается понятие сложных процентов, которое является ключевым для понимания того, как со временем увеличиваются наши сбережения и как опасно могут расти долги. Хотя, по данным исследований, жители Казахстана и Узбекистана, возможно, лучше других в регионе понимают, как рассчитываются сложные проценты, кредиты физическим лицам в Казахстане – несмотря на высокие ставки, составляющие в среднем около 19%, – уже несколько лет растут значительно быстрее, чем доходы домохозяйств. Многие люди, лишившиеся работы во время пандемии, берут новые кредиты, чтобы расплатиться с имеющимися долгами.

2. В своем финансовом поведении жители региона проявляют нетерпение и часто ориентированы на непосредственное потребление. В сочетании с низким уровнем знаний нетерпеливость часто приводит к неверным финансовым решениям. Такое отношение к деньгам прослеживается например в Казахстане и Таджикистане – в этих странах в решении финансовых вопросов люди прежде всего руководствуются краткосрочными целями, причем, главным образом, в области потребления, вместо того, чтобы создавать сбережения на случай непредвиденных обстоятельств, для обучения детей или формирования пенсионных накоплений. В этих двух странах бóльшая группа респондентов «полностью согласна» с такими утверждениями, как: «Трата денег приносит мне больше удовлетворения, чем их сбережение», «Деньги для того, чтобы их тратить». Более того, финансовое поведение определяется социальными нормами и ожиданиями, и жители региона часто принимают решение под давлением этих факторов.

3. Хотя между странами региона есть различия в доступности финансовых услуг, еще более значительные различия наблюдаются внутри каждой страны. Банки и другие финансовые учреждения должны адаптировать свои продукты к местным потребностям, чтобы предоставлять потребителям такие финансовые инструменты, которые позволят им управлять существующими рисками и пользоваться возможностями для развития. Отсутствие повсеместного доступа к ряду базовых финансовых услуг в Центральной Азии может ограничивать финансовые решения, и особенно от этого страдают сельские жители (рис. 2а). Как видно на рисунке 2б, различия в доступности финансовых услуг внутри стран часто значительнее, чем различия между странами. В Узбекистане, например, 25% всех отделений банков расположены в Ташкенте, хотя там проживает всего 8% взрослого населения страны. А во всем Узбекистане только 13% административных единиц имеют хотя бы одну точку для получения банковских услуг – отделение банка, инфокиоск (терминал самообслуживания) или банкомат.

4. Банки и другие финансовые учреждения в Центральной Азии должны более добросовестно информировать клиентов о предлагаемых финансовых услугах. У жителей региона весьма ограниченные познания в области финансов, к тому же в регионе сложились негативные образцы финансового поведения. Финансовые учреждения могут пользоваться такой ситуацией и своим положением на рынке, чтобы перекладывать на клиентов свои расходы и риски, что может отражаться на финансовом благополучии последних – как это было в Казахстане до 2019 года, когда банки вводили незаконные скрытые комиссии. Кризис COVID-19 также подтолкнул людей к поиску новых источников дохода, в том числе к высокорисковым инвестициям на рынке иностранных валют Forex, что иногда приводило людей в руки интернет-мошенников, которые якобы предлагали доступ к валютным рынкам и другим финансовым инструментам. Крупные банки в Таджикистане часто выдавали валютные кредиты нехеджированным заемщикам, не объясняя им дополнительных рисков, связанных с займами в иностранной валюте. Эта практика была впоследствии запрещена Национальным банком Таджикистана.

Из этого следует, что странам Центральной Азии необходима продуманная финансовая политика, направленная не только на обеспечение доступности финансовых услуг и финансовой грамотности населения. Регион нуждается в защите прав потребителей финансовых услуг, которая гарантировала бы добросовестное информирование о финансовых услугах, направленное на то, чтобы сократить разрыв в информированности между поставщиками и потребителями таких услуг, но при этом не сдерживала бы финансовые нововведения.

Чтобы разработать более эффективную политику в этой области и улучшить финансовое благополучие жителей Центральной Азии, нужно провести более тщательную диагностику, включающую оценку финансовых продуктов в местном контексте, фокус-группы и опросы. Реализация политики должна быть скоординирована между всеми заинтересованными сторонами, должна периодически оцениваться и корректироваться для максимальной эффективности. Всемирный банк помогает правительствам Кыргызской Республики, Таджикистана и Узбекистана в разработке четко обоснованных комплексных национальных стратегий финансовой инклюзии, а также программ их реализации.

Вместе мы можем способствовать финансовому благополучию все большего числа жителей Центральной Азии, чтобы они могли ставить перед собой финансовые цели и достигать их, а также быть в состоянии справляться с потрясениями и кризисами. Таким образом мы будем поддерживать более устойчивый и инклюзивный рост в Центральной Азии.

Присоединяйся к обсуждению