Vista aérea de una rotonda en Bangkok, Tailandia.

Vista aérea de una rotonda en Bangkok, Tailandia.

本文于2022年2月28日首发于布鲁金斯学会网站。

通货膨胀使得世界各地人们的期望落空。发展中经济体实行通胀目标制的央行中,半数目前面临超出其(调控)目标区间的通胀率。低收入和中等收入经济体的经济增速正在放缓。货币紧缩与政策收紧之间的循环已经开始——该循环不同于近些年来的任何一种循环。一个月后,美联储有望大幅加息,投资者们正准备迎接这一20多年来幅度最大的加息。

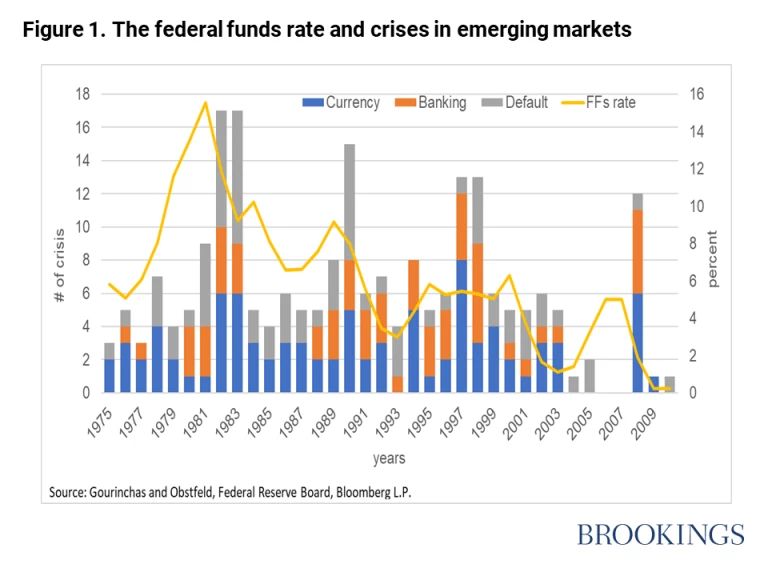

这一预期会对发展中经济体构成风险。美国政策性利率——特别是其变动幅度及其令市场吃惊的程度——往往是预测发展中经济体会否发生危机的一件可靠工具。货币、银行业以及债务等三类危机通常由重要的国内原因引发。上世纪七十年代以来,在美联储启动加息流程情况下,此类危机发生的可能性大大增加(图1)。

从历史上看,货币和财政空间充足、经常账户余额水平健康、通胀被锚定以及复苏前景良好的发展中经济体能够经受得住发达经济体的加息。如今,新冠疫情剥去了很多发展中经济体的此类防护。投资者已然注意到:去年12月至今年1月流入新兴市场国家的资本量急剧下滑,很多国家已然开始遭遇资本外流。

发展中经济体仍有时间做到自我保护:就近期的市场走势而言,金融形势仍对其相对有利。美国十年期国债收益率(判断金融市场走势的最重要指标)在过去几个月中出现飙升,但仍大大低于2009年全球金融危机前的水平。德国十年前国债收益率同样如此。政策制定者趁此机会尽快制定并实施防御措施将是明智之举。具体而言,这些措施包括:

- 采取预防性行动。各发展中经济体应当找出并应对脆弱因素,也应制定危机响应框架。它们也可立即采取措施增强其财力,如通过取消低效无效支出和转移支付做到这一点。

- 增强央行独立性。加强并完善货币政策和银行监管方面的立法和流程将有助于提升宏观框架的可靠性,降低旨在降低通胀率和保持货币稳定的政策的成本。

- 对银行进行压力测试,为银行重组做好准备。弄清国内银行能否经受得住发达经济体的加息至关重要。特别脆弱的国家应当设立预防性信贷额度以及现金和外汇缓冲机制,也应当建立开展不可避免的银行重组所需的信息和技术队伍。

- 筹划金融机构从此次疫情中的有序退出。金融机构逐步平稳退出疫情期间实行的偿债延期措施事关重大,如暂停取消抵押品赎回权和暂停偿债等措施。对不同情形进行压力测试可有助于政策制定者确定此类措施的临时性延期在哪些方面有可能发挥最大作用。

当然,此类措施应当根据国情予以调整。一些国家面临较高的金融和经济风险、高债务和再融资风险带来的后果、经济增速放缓以及有限的财政和货币政策空间。这些国家应当首先采取预防性措施,包括组建危机响应委员会、通过开展负债管理活动降低展期风险、提前安排预防性信贷额度。

另一些国家主要面临经济风险,其部分致因在于高债务水平和本币与美元之间的紧密联系。 除采取其它措施之外,这些国家也应当强化其货币管理工具,以便降低外汇波动性。就中期而言,它们还应当采取措施降低债务水平和减少结构性财政赤字。

第三类国家主要面临投资者风险偏好突变所致的金融风险。这一改变会减少外国资本流入,降低国内金融市场上的流动性。对这些国家而言,确保金融行业流动性和稳定应当是其首先任务。此外,它们还应当采取措施降低对外国资本流入的依赖度,同时强化国内破产框架。

第四类国家处于相对有利的境地:它们面临低风险,主要原因在于它们并非国际市场上活跃的借款国,也没有需要通过再融资来偿还的太多债务。此类国家中包括很多低收入国家。对于此类国家,主要任务将是保持银行业的流动性,增加国内债券发行量可有助于做到这一点。

当今世界正与货币政策取得成功的伟大时代渐行渐远——在这一时代,世界大部分国家的通胀率和利率降至很低的水平,经济增长带来了史上罕见的共同繁荣。转向维持较高通胀率和正利率的更传统的政策环境并非注定会导致危机。

从此刻起就应采取行动,防止可预防的危机发生。

加入讨论