Data analyzing in emerging market trading

Data analyzing in emerging market trading

بدأت بعض الاقتصادات النامية ترى أخيرًا ضوءًا يلوح في نهاية النفق. فالتضخم العالمي في طريق الانحسار، ويبدو أن أسعار الفائدة العالمية قد بلغت ذروتها، مما حَفَّز هذه الاقتصادات إلى الاندفاع نحو إصدار السندات لإعادة تمويل ديونها قبل أن تتضاءل الفرصة. وفي أوائل يناير/كانون الثاني، تمكنت المكسيك وإندونيسيا والعديد من الاقتصادات النامية الأخرى من تعبئة أكثر من 50 مليار دولار بسهولة من مستثمري السندات.

ولا يزال 28 اقتصادًا ناميًا- وهي الاقتصادات ذات التصنيف الائتماني الأضعف - عالقًا في شَرَك الديون دون أمل في الخروج منه في أي وقت قريب. وبلغ متوسط نسبة الدين إلى إجمالي الناتج المحلي في هذه الاقتصادات نحو 75% في نهاية عام 2023، أي بزيادة قدرها 20 نقطة عن مثيلاتها من الاقتصادات النامية العادية. وهذه الاقتصادات تمثل ربع جميع الاقتصادات النامية ذات التصنيف الائتماني، كما تمثل 16% من سكان العالم. ولكن نشاطها الاقتصادي الجماعي لا تشكل سوى 5% من الناتج العالمي، وهو ما يجعل من السهل على بقية العالم تجاهل محنتها. ونتيجة لذلك، فإن أزمة ديونها صامتة - ويمكن أن تشتد حدتها.

وعلى مدى العامين الماضيين، ارتفعت أسعار الفائدة الحقيقية في الولايات المتحدة - وهي معيار التكلفة الحقيقية للاقتراض عالميًا - بأسرع وتيرة في أربعة عقود (الشكل 1-أ). ومن الناحية التاريخية، ومثلما حدث في ثمانينيات القرن العشرين، تسبب التشديد السريع للسياسة النقدية الأمريكية في مشاكل مالية للعديد من الاقتصادات النامية. وهذه المرة، نجحت الاقتصادات النامية ذات التصنيف الائتماني الجيد في الإفلات من هذا المصير. لكن الخطر لم ينته بعد بالنسبة للاقتصادات ذات التصنيف الائتماني الضعيف. وقد زادت تكلفة اقتراضها بشكل حاد على مدار العامين الماضيين، حيث تواجه الآن أسعار فائدة أعلى بنحو 20 نقطة من السعر القياسي العالمي وأكثر من تسعة أضعاف أسعار الفائدة للاقتصادات النامية الأخرى (الشكل 1-ب).

الشكل 1. زيادة حادة في تكلفة الاقتراض بالنسبة للاقتصادات النامية ذات التصنيف الائتماني الضعيف

المصادر: بنك الاحتياطي الفيدرالي في سانت لويس؛ ووكالة فيتش للتصنيف الائتماني؛ وجي بي مورغان؛ ووكالة موديز للتصنيف الائتماني؛ وستاندرد آند بورز للتصنيف الائتماني العالمي؛ والبنك الدولي.

أ. "الحجم" هو التغير من القاع إلى الذروة، و"السرعة" هي متوسط التغير لكل ربع سنة خلال فترات ارتفاع الأسعار الحقيقية. السعر الحقيقي هو سعر الفائدة في الولايات المتحدة مطروحًا منه التضخم المتوقع لعام قادم مستمد من استطلاعات رأي المستهلكين.

ب. متوسط فوارق العائد للاقتصادات النامية ذات التصنيف الائتماني الضعيف (التصنيفات الائتمانية السيادية الضعيفة هي Caa1/CCC+ وما دونها) والاقتصادات النامية الأخرى. وتختلف عينة البلدان بمرور الوقت تبعًا لتوافر البيانات، لكنها تشمل ما يصل إلى 70% من جميع الاقتصادات النامية التي لديها تصنيفات سيادية طويلة الأجل بالعملة الأجنبية من وكالات التصنيف الائتماني الثلاث الكبرى. المناطق المظللة تمثل: سبتمبر/أيلول 2008 - أغسطس/آب 2009 ويناير/كانون الثاني - ديسمبر/كانون الأول 2020.

وخلاصة القول أن هذه الاقتصادات باتت الآن محرومة من الوصول إلى أسواق رأس المال العالمية لأكثر من عامين. ولم تصدر هذه الاقتصادات أي سندات دولية تقريبًا خلال تلك الفترة، وهي فترة عقم من النوع الذي لم نشهده منذ الأزمة المالية العالمية (الشكل 2-ب). وليس من المستغرب أن 11 اقتصادًا منها تخلفت عن السداد منذ عام 2020، وهو عدد يقترب من إجمالي العقدين السابقين.

الشكل 2. أطول موجة جفاف في إصدار السندات منذ أكثر من عشر سنوات

المصادر: ديلوجيك؛ ووكالة فيتش للتصنيف الائتماني؛ وجي بي مورغان؛ ووكالة موديز للتصنيف الائتماني؛ وستاندرد آند بورز للتصنيف الائتماني العالمي؛ والبنك الدولي.

أ. نسبة الاقتصادات النامية التي تزيد فوارق العائد لديها على 10 نقاط مئوية، محسوبة كمتوسط سنوي للقيم الشهرية. ومن بين الاقتصادات النامية التي تجاوز متوسط فارق العائد لديها 10 نقاط مئوية في عام 2023، حصل بلد واحد على التصنيف B3/B- وحصلت بقية الاقتصادات على تصنيف Caa1/CCC+ أو أقل.

ب. إجماليات 12 شهرًا متتابعًا لإصدار حكومات الاقتصادات النامية للسندات المقومة بالعملات الرئيسية للاقتصادات المتقدمة. كان آخر رصد في ديسمبر/كانون الأول 2023.

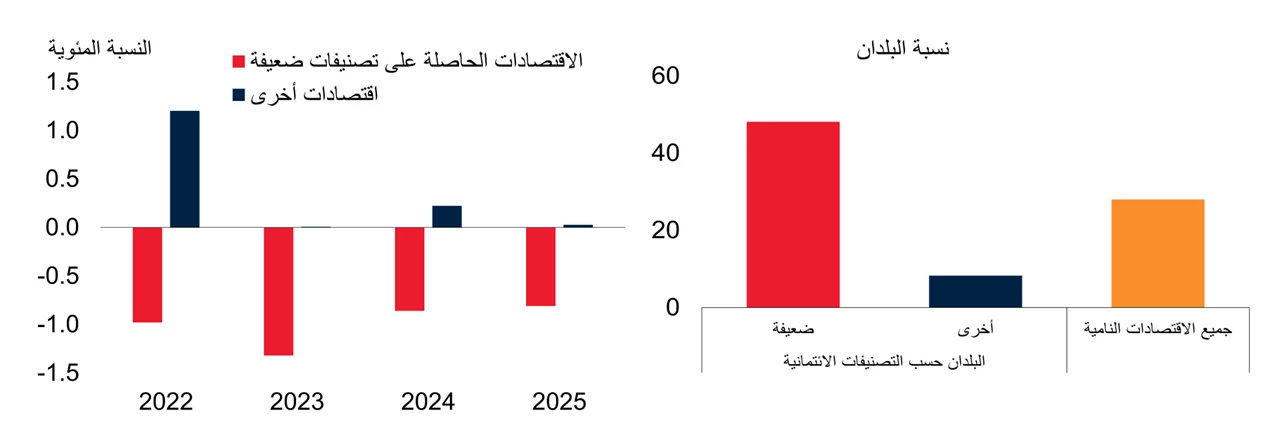

وكانت الآثار الاقتصادية شديدة، فبحلول نهاية عام 2024، سيكون الناس في نحو نصف الاقتصادات النامية ذات التصنيف الائتماني الضعيف أكثر فقرًا في المتوسط مما كانوا عليه في عام 2019، عشية تفشي جائحة كورونا (الشكل 3-أ). وبالنسبة للاقتصادات النامية التي تتمتع بتصنيف ائتماني أفضل، فإن النسبة المقابلة لا تتجاوز 8%. ومن غير المرجح أن تتحسن التوقعات في أي وقت قريب، فالاقتصادات النامية ذات التصنيف الضعيف ستنمو بنحو نقطة مئوية كاملة بصورة أبطأ خلال الفترة 2024-2025 مقارنة بالعقد السابق على الجائحة (الشكل 3-ب).

الشكل 3. تباطؤ التعافي وضعف آفاق النمو

المصادر: وكالة فيتش للتصنيف الائتماني؛ ووكالة موديز للتصنيف الائتماني؛ وستاندرد آند بورز للتصنيف الائتماني العالمي؛ والتوقعات السكانية العالمية للأمم المتحدة؛ والبنك الدولي.

ملاحظة: تُحتسب إجماليات الناتج المحلي باستخدام الأوزان الترجيحية لإجمالي الناتج المحلي الحقيقي بمتوسط أسعار الدولار الأمريكي وأسعار صرف السوق في السنوات 2010-2019. وتُعرَّف التصنيفات Caa1/CCC+ وما دونها على أنها تصنيفات ضعيفة.

أ. تضم جميع الاقتصادات النامية 99 اقتصادًا لها تصنيف ائتماني و46 اقتصادًا ليس لها تصنيف ائتماني.

ب. المستوى الوسيط لمعدل النمو مُقارنة بالمستوى الوسيط لمعدلات النمو في الفترة 2010-2019. ومتوسط عام 2023 تقديري، أما متوسط عامي 2024-2025 فهو تنبؤات.

وتحتاج هذه الاقتصادات إلى مساعدات خارجية فورية – في شكل تخفيف لأعباء الديون لبعضها وتحديث شامل للإطار العالمي لإعادة هيكلة الديون، الذي لم يقدم حتى الآن سوى قدر ضئيل من تخفيف أعباء الديون للبلدان التي هي في أمس الحاجة إليه. ولكن هذه البلدان لديها أيضًا عمل كبير يمكنها القيام به لمساعدة أنفسها.

وستكون البداية الجيدة هي بناء الحيز المالي اللازم لتحقيق النمو الاقتصادي في هذه البلدان وبناء قدرتها على الصمود، حيث أدت الأزمات المتداخلة التي شهدتها السنوات الخمس الماضية إلى تعميق تحديات الديون، لكن عدم حصافة الممارسات المالية العامة كان في كثير من الأحيان السبب الأصلي لمشاكلها. وقبل أن تفقد هذه البلدان إمكانية الوصول إلى أسواق رأس المال العالمية، كانت حكوماتها تقترض أكثر مما ينبغي، وخاصة بالعملات الأجنبية، حيث اقترضت ما يعادل نحو 30% من إجمالي ناتجها المحلي في المتوسط (الشكل 4-أ). وقد تسبب هذا الاقتراض في إدخال العديد منها في حلقة مفرغة مألوفة: فمع ضعف العملات المحلية، ارتفعت تكاليف الديون، مما دفع العائدات على السندات المقومة بالدولار إلى ما يصل إلى 7 نقاط مئوية فوق معدلات النمو في اقتصاداتها (الشكل 4-ب).

الشكل 4. ارتفاع حجم الديون المقومة بالعملات الأجنبية وارتفاع تكاليف الاقتراض

المصادر: بنك الاحتياطي الفيدرالي في سانت لويس؛ وجي بي مورغان؛ وكوسي وآخرون (2021؛ 2022)؛ ووكالة موديز للتصنيف الائتماني؛ والبنك الدولي.

أ. القيم الوسيطة. القيم حتى الربع الثاني من عام 2023.

ب. المستويات الوسيطة للمتوسط السنوي لعائدات السندات الدولارية مطروحًا منه متوسطات نمو إجمالي الناتج المحلي الاسمي بالدولار لمدة 10 سنوات. وتتراوح عينة درجة غير الاستثمار بين 15 و41 اقتصادًا (منها ما بين 9 و19 اقتصادًا ذات تصنيف ائتماني ضعيف).

ويعني بناء الحيز المتاح للإنفاق في المالية العامة توسيعَ قواعد الإيرادات الحكومية وتحديد أولويات الإنفاق العام. فعلى سبيل المثال، من الممكن التخلي عن الدعم الذي يشجع على الإسراف. وعلى الجانب النقدي، يمكن لهذه الاقتصادات أن تساعد نفسها من خلال إنشاء أنظمة أسعار صرف تكون جديرة بالثقة وتعزيز استقلال البنوك المركزية. وسيتعين استكمال هذه الإصلاحات بتحسينات في نوعية المؤسسات المحلية حتى يمكن تهيئة بيئة أكثر ملاءمة للاستثمار. ولن يكون من السهل تنفيذ هذه الإجراءات التدخلية المتعلقة بالسياسات، لكنها لا غنى عنها لاستعادة الاستقرار الاقتصادي، واجتذاب الاستثمارات التي تشتد الحاجة إليها، فضلاً عن تعزيز النمو.

وبالنسبة للاقتصادات النامية ذات التصنيفات الائتمانية الضعيفة، تكون تكاليف الاقتراض أكثر حدة بتسع مرات مما هي عليه في الاقتصادات ذات التصنيف الائتماني الأعلى

وإلى جانب هذه الاقتصادات النامية وعددها 28 اقتصادًا، هناك 31 بلدًا آخر، معظمها من البلدان منخفضة الدخل وليس لها تصنيف ائتماني تعاني بالفعل حالة مديونية حرجة أو أنها معرضة لمخاطر عالية تهدد ببلوغها. ويعني ذلك أن واحدًا تقريبًا من بين كل ثلاثة اقتصادات نامية يعاني ارتفاع الديون في بيئة تتسم بضعف النمو، وتكاليف الاقتراض الباهظة، والعديد من مخاطر التطورات السلبية. ويمكن أن تتسبب أي صدمة أخرى في دفع المزيد منها بسهولة إلى حافة الهاوية. وإذا حدث ذلك، فإن أزمة الديون الصامتة سوف تصبح أزمة صاخبة على نحو متزايد.

انضم إلى النقاش