Data analyzing in emerging market trading

Data analyzing in emerging market trading

一些发展中经济体终于看到了隧道尽头的曙光。全球通胀正在消退,全球利率似乎已经见顶,促使这些经济体匆忙赶在机会消失之前发行再融资债券。1月初,墨西哥、印度尼西亚和其他几个发展中经济体从债券投资者那里轻松筹得500多亿美元。

然而,28个信用评级最低的发展中经济体仍然陷于债务陷阱之中,短期内没有希望逃脱。 截至2023年年底,这些经济体的平均债务与GDP之比接近75%,比典型的发展中经济体高出20个百分点。他们在所有拥有信用评级的发展中经济体占四分之一,在全球总人口中占16%,但他们的经济活动总和仅占全球产出的5%,使得世界其他国家很容易忽视他们的困境。因此,他们的债务危机是悄然无声的,而且还可能不断加剧。

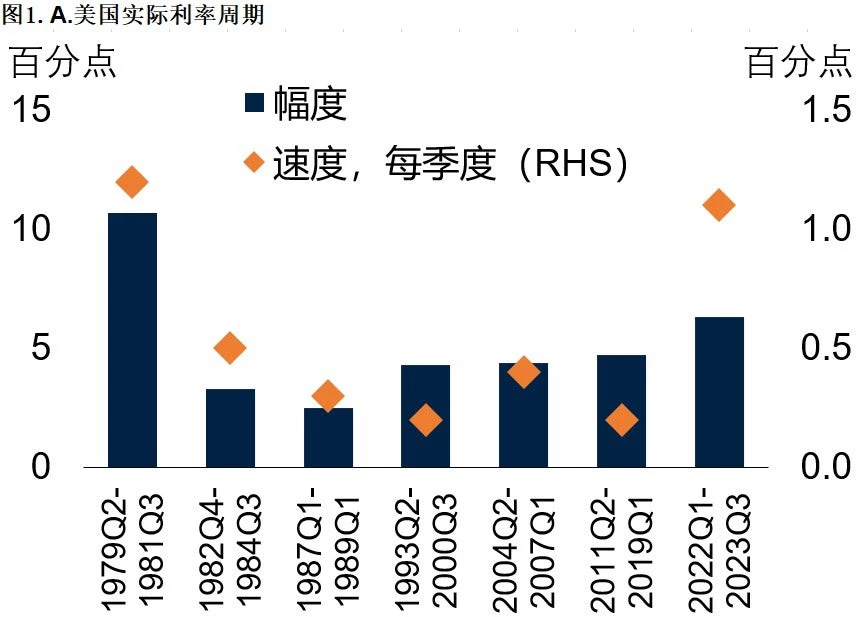

在过去两年里,美国实际利率(衡量全球实际借贷成本的基准)以40年来的最快速度上升(图1A)。从历史上看,美国货币政策的快速收紧对许多发展中经济体就意味着金融麻烦,就像上世纪80年代的情景。 这一次,拥有良好信用评级的发展中经济体逃脱了这一命运。但对于信用评级较弱的经济体来说,危险还没有过去。在过去两年里,他们的借贷成本急剧上升:他们目前面临的利率比全球基准利率高出约20个百分点,是其他发展中经济体的9倍多(图1B)。

图 1.信用评级较弱的发展中经济体的借贷成本大幅上升

资料来源:圣路易斯联邦储备银行;惠誉评级;摩根大通;穆迪分析;标普全球评级;世界银行。

A:“幅度”是低谷到峰值的变化,“速度”是实际利率上升期间每个季度的平均变化。实际利率是美国政策利率减去消费者调查中未来一年的预期通胀率。

B. 信用评级较弱(主权信用评级为Caa1/CCC+及以下)的经济体和其他发展中经济体的利差中位数。由于数据可用性的原因,国家样本随时间而变化,但包括多达70%拥有三大评级机构外币长期主权评级的发展中经济体。阴影区域表示2008年9月至 2009年 8月和 2020年1月至 12月。

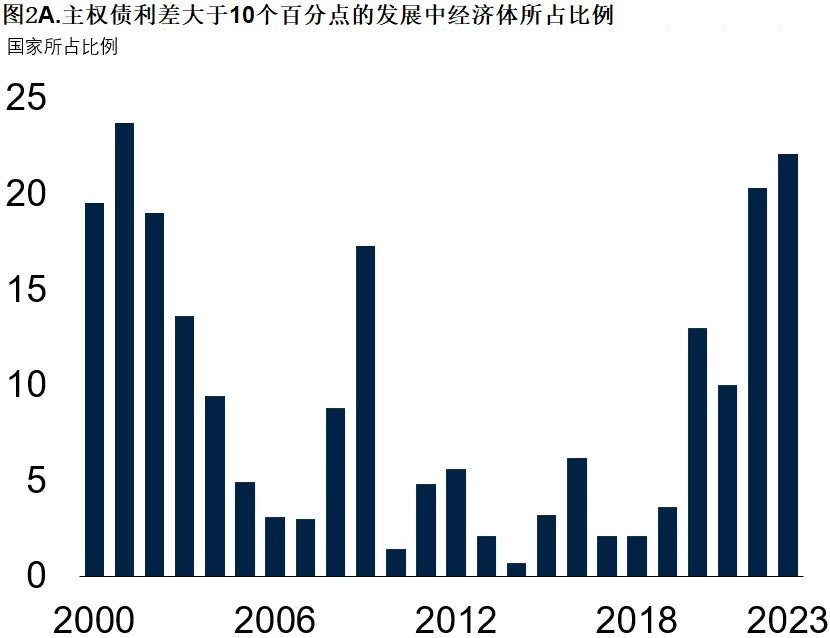

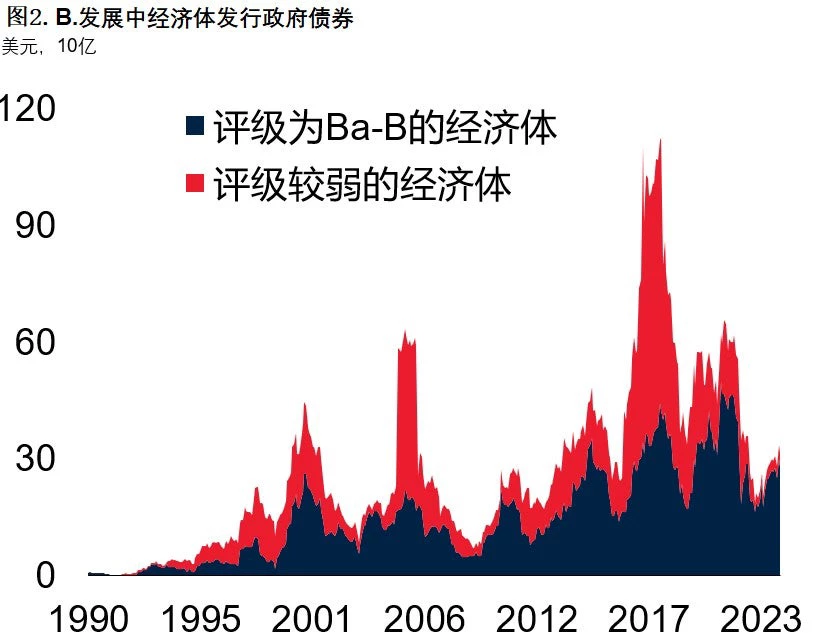

简而言之,这些经济体目前已被排除在全球资本市场之外超过两年。在此期间他们几乎没有发行过任何国际债券,这是自全球金融危机以来从未见过的空白期(图2B)。毫不奇怪,自2020年以来,这些经济体中有11个经济体发生债务违约,接近过去20年的总和。

图2.债券发行出现十多年来最长的“干旱”期

资料来源: Dealogic(国际金融数据提供商);惠誉评级;摩根大通;穆迪分析;标普全球评级;世界银行。

A.利差大于10个百分点的发展中经济体所占比例,按月平均值计算。在2023年平均利差超过10个百分点的发展中经济体中,有一个国家的评级为B3/B-,其余国家的评级为Caa1/CCC+或以下。

B.发展中经济体政府发行的以发达经济体主要货币计价债券的12个月滚动总额。最近一次观察为2023 年 12 月。

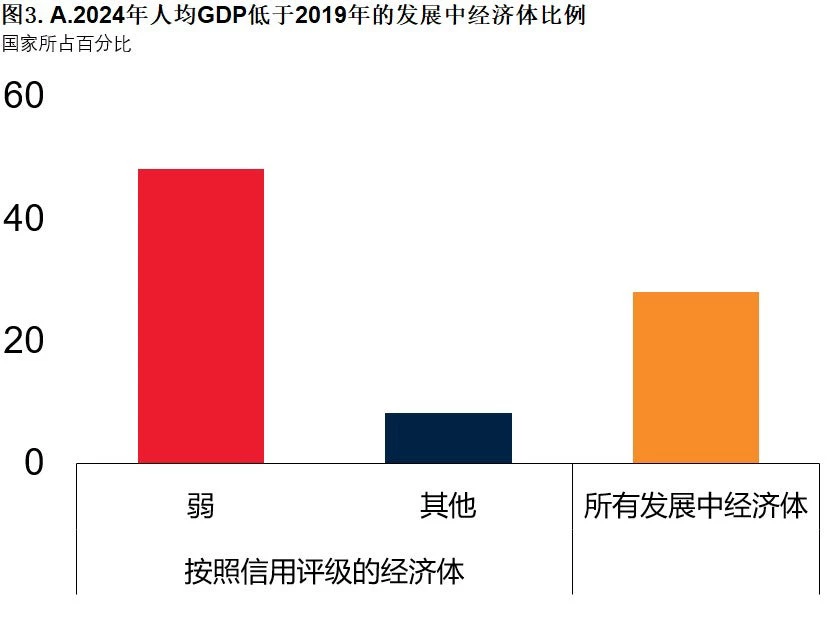

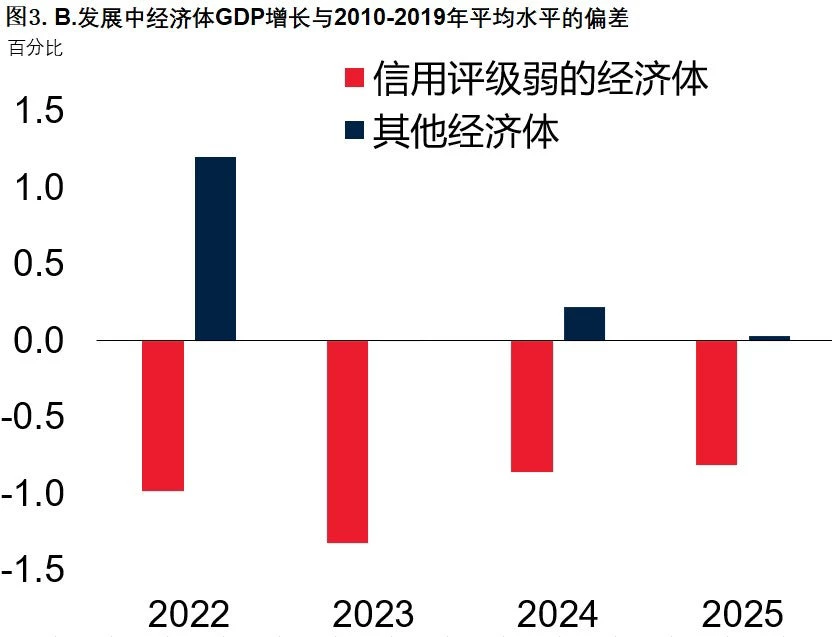

经济影响非常严重:到2024年年底,近半数信用评级较弱的发展中经济体的人民平均将比2019年新冠疫情前更加贫困(图3A)。对于信用评级较好的发展中经济体来说,该比例仅为8%。在短期内前景不太可能出现改善:2024-2025年,评级较弱的发展中经济体的增长速度将比疫情之前的10年慢几乎整整一个百分点 (图3B)。

图3.复苏速度放缓,增长前景趋弱

资料来源:惠誉评级;穆迪分析;标普全球评级;联合国《世界人口展望》报告;世界银行。

注:GDP总量是按照2010-2019年平均物价和市场汇率的实际美元GDP权重计算得出的。评级弱的定义为 Caa1/CCC+ 及以下。

A.所有发展中经济体包括99个有信用评级的经济体和46个无信用评级的经济体。

B. 增长率中位数与2010-2019年平均增长率中位数的比较。2023 年是估计值,2024-2025 年是预测值。

这些经济体亟需国外的紧急援助——既包括对其中一些经济体的债务减免,也包括全球债务重组框架的全面升级,该框架迄今为止几乎没有给最需要帮助的国家带来任何缓解。但他们也可以做很多事情来进行自救。

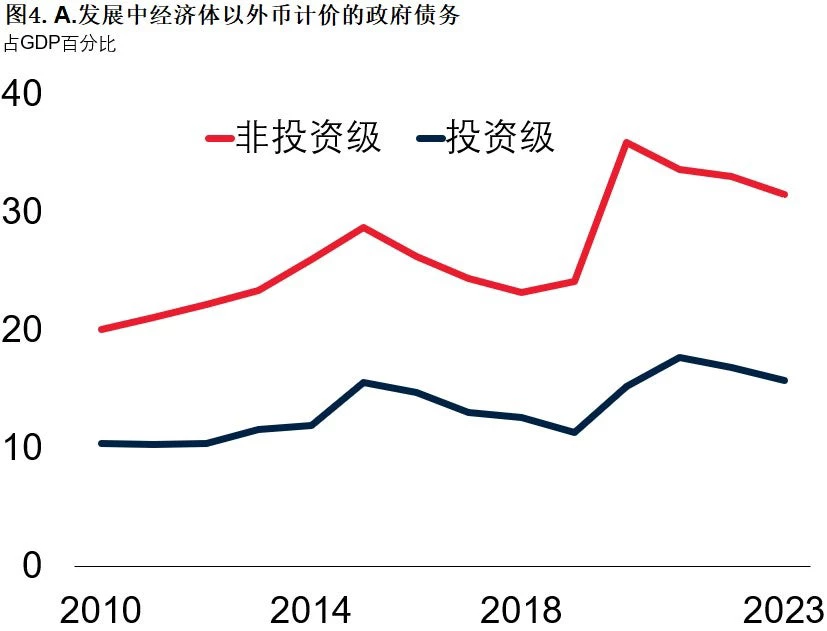

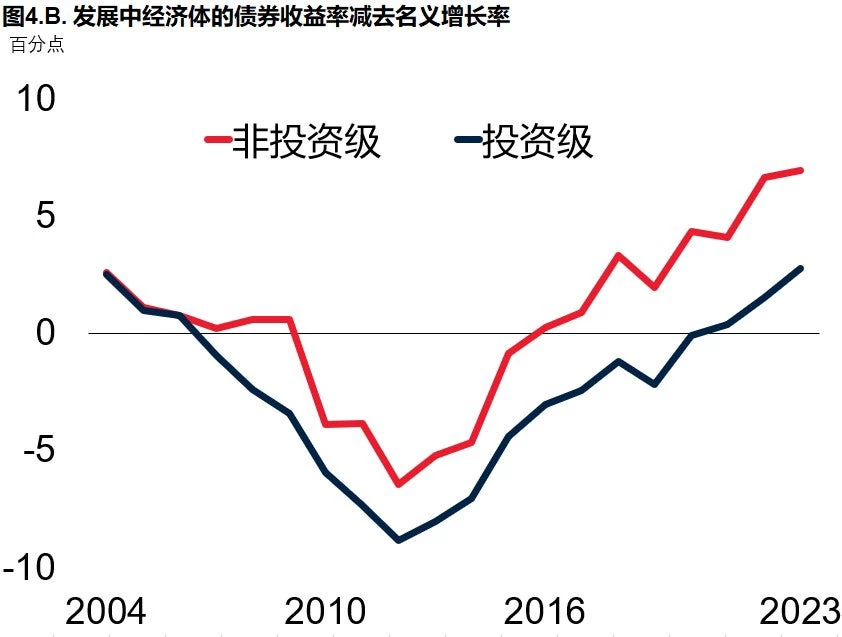

建立经济增长和韧性所需的财政空间会是一个良好的开端。过去5年的多重危机加剧了债务挑战,但财政上不审慎往往是麻烦的根源。在丧失进入资本市场的机会之前,他们的政府借了太多的钱,尤其是外币——平均相当于其GDP的近30%(图4A)。这让其中很多国家陷入了常见的恶性循环:随着本币贬值,债务成本上升,导致以美元计价的债券收益率比经济增长率高出7个百分点 (图4B)。

图4.外币债务增加,借贷成本上升

资料来源:圣路易斯联邦储备银行;摩根大通;高斯等人的研究(2021年; 2022 年);穆迪分析;世界银行。

A. 中位数。截至 2023 年二季度的数值。

B. 美元债券年平均收益率中位数减去过去 10 年以美元计价的名义 GDP 平均增长率。非投资级样本介于15至41个经济体之间(其中9至19个经济体的信用评级较弱)。

建立财政空间意味着扩大政府税收基础并优先考虑公共支出。例如,可以放弃扭曲性和浪费性的补贴。在货币方面,这些经济体可以通过建立可信的汇率制度和培养中央银行的独立性来自救。除了这些改革之外,还需要提升国内机构的素质,以便能够营造一个投资友好型的环境。这些政策干预措施实施起来并不容易,但对于恢复经济稳定、吸引急需的投资和促进增长是必不可少的。

除了这28个发展中经济体之外,另外还有以无信用评级的低收入国家为主的31个经济体已陷入债务困境或面临债务高风险。这意味着大约每三个发展中经济体中就有一个在增长疲软、借贷成本高昂和存在多个下行风险的环境下债台高筑,苦苦挣扎。再来一次冲击会很容易将更多的国家推向危险边缘。如果发生这种情况,这场无声的债务危机将会发出越来越大的声响。

加入讨论