The paper shows that reaction shocks are associated with a significant decline in EMDE investment and private consumption. Photo: John Hogg / World Bank

The paper shows that reaction shocks are associated with a significant decline in EMDE investment and private consumption. Photo: John Hogg / World Bank

يشكل الارتفاع الحاد في أسعار الفائدة الأمريكية خلال العام الماضي تهديداً كبيراً لاقتصادات الأسواق الصاعدة والاقتصادات النامية . وفي ورقة بحثية حديثة نبين فيها أن تأثير تشديد السياسة النقدية الأمريكية على الأوضاع المالية والنواتج الاقتصادية في اقتصادات الأسواق الصاعدة والاقتصادات النامية من المرجح أن يكون أشد حدة، بالنظر إلى العوامل التي تقود دورة التشديد.

وفيها نحدد ثلاثة عوامل محركة محتملة لارتفاع أسعار الفائدة الأمريكية، وهي كما يلي: (1) "الصدمات الحقيقية" الناجمة عن تحسن آفاق النشاط الاقتصادي الأمريكي؛ و(2) "صدمات التضخم"، التي تعكس التوقعات بارتفاع التضخم في الولايات المتحدة؛ و(3) "صدمات رد الفعل"، التي تعكس تقييمات المستثمرين بأن دالة الاستجابة لمجلس الاحتياطي الفيدرالي أصبحت أكثر تشدداً. ونبين أنه على مدار العام الماضي، كان ارتفاع أسعار الفائدة الأمريكية مدفوعاً بشكل رئيسي بصدمات رد الفعل، حيث تحرك مجلس الاحتياطي الفيدرالي نحو اتخاذ إجراءات أكثر تشدداً لكبح جماح التضخم (الشكل 1).

الشكل 1. العوامل المحركة لعوائد أسعار الفائدة الأمريكية لمدة عامين في عام 2022

ملحوظة: يتم تقدير الصدمات من نموذج الانحدار التلقائي لمتجه بايزي (VAR) مع مراعاة التقيد بالإشارات والتقلبات العشوائية. يوضح الشكل التغيرَ التراكمي في الصدمات والعوائد الأساسية منذ يناير 2022. صدمات التضخم يدفعها تزايد التوقعات بشأن التضخم في الولايات المتحدة. صدمات رد الفعل تدفعها تقييمات المستثمرين بأن مجلس الاحتياطي الفيدرالي قد تَحولَ نحو اتخاذ موقف أكثر تشدداً. الصدمات الحقيقية تدفعها التوقعات بتحسن النشاط الاقتصادي في الولايات المتحدة.

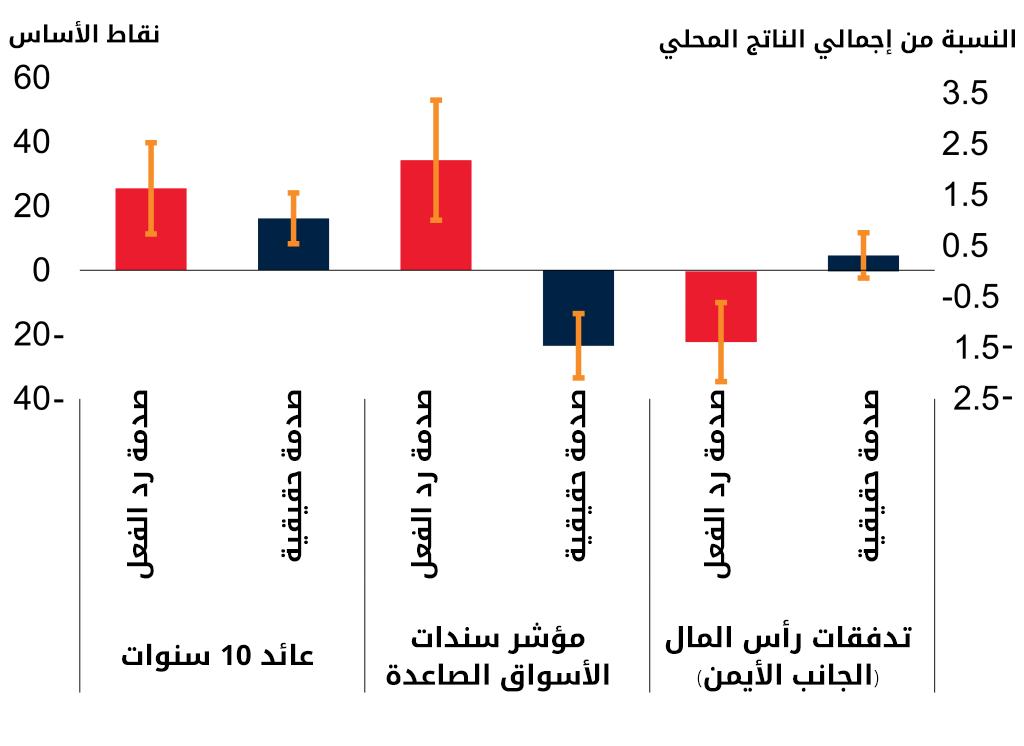

ثم نستخدم هذه الصدمات لتقييم كيفية تأثيرها على اقتصادات الأسواق الصاعدة والاقتصادات النامية. ونجد أن الارتفاعات في أسعار الفائدة الأمريكية بسبب صدمات رد الفعل تضر بشكل خاص بالأسواق المالية في اقتصادات الأسواق الصاعدة والاقتصادات النامية، ويرجع ذلك جزئياً إلى تأثيرها السلبي على مزاج المستثمرين. وتؤدي صدمات رد الفعل، وبصفة خاصة، إلى زيادة عوائد السندات بالعملة المحلية في اقتصادات الأسواق الصاعدة والاقتصادات النامية لمدة 10 سنوات، واتساع هوامش المخاطر السيادية بمؤشر سندات الأسواق الصاعدة، وكبح تدفقات رؤوس الأموال (الشكل 2). كما أنها تتسبب في انخفاض قيمة العملات وتثبيط أسعار الأسهم. وعلى النقيض من ذلك، فإن الصدمات الحقيقية لأسعار الفائدة الأمريكية عادة ما تعقبها تحركات أكثر إيجابية في الأسواق المالية في اقتصادات الأسواق الصاعدة والاقتصادات النامية، وذلك لأن مثل هذه الصدمات ترتبط على الأرجح بآفاق إيجابية للنشاط الاقتصادي والواردات الأمريكية.

الشكل 2. تأثير صدمات أسعار الفائدة الأمريكية على الأسواق المالية في اقتصادات الأسواق الصاعدة والاقتصادات النامية

ملحوظة: يوضح الشكل الاستجاباتِ المُحَفَّزة لصدمات رد الفعل والصدمات الحقيقية بعد ربع سنة من نماذج التوقعات المحلية ذات التأثيرات الثابتة والأخطاء المعيارية القوية. وتعكس قيم "تدفق رأس المال" الإيجابية زيادةً في صافي التزامات المحافظ والاستثمارات الأخرى الخاصة باقتصادات الأسواق الصاعدة والاقتصادات النامية. وتعكس الشعيرات البرتقالية فترات ثقة نسبتها 90%. يمثل هامش مؤشر سندات الأسواق الصاعدة بديلاً للمخاطر السيادية.

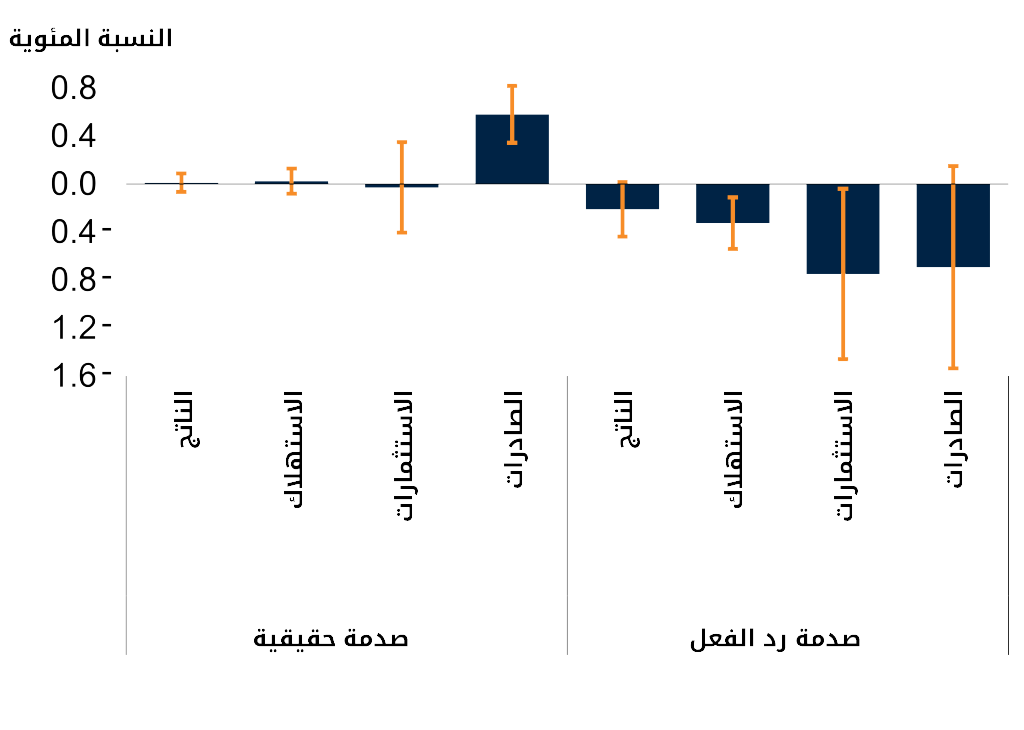

وتمتد الفروق في أنواع صدمات أسعار الفائدة الأمريكية لتشمل آثارها على النشاط الاقتصادي في اقتصادات الأسواق الصاعدة والاقتصادات النامية. وترتبط صدمات رد الفعل بانخفاضٍ كبيرٍ في الاستثمارات والاستهلاك الخاص في اقتصادات الأسواق الصاعدة والاقتصادات النامية. وعلى النقيض من ذلك، تؤدي الصدمات الحقيقية إلى ارتفاع الصادرات الحقيقية.

الشكل 3. تأثير صدمات أسعار الفائدة الأمريكية على النشاط الاقتصادي في اقتصادات الأسواق الصاعدة والاقتصادات النامية

ملحوظة: يوضح الشكل الاستجابات المُحَفَّزة لصدمات رد الفعل والصدمات الحقيقية بعد ربع سنة من نماذج التوقعات المحلية ذات التأثيرات الثابتة والأخطاء المعيارية القوية. وتعكس الشعيرات البرتقالية فترات ثقة نسبتها 90%. "الناتج" هو إجمالي الناتج المحلي الحقيقي، و"الاستهلاك" هو نفقات الاستهلاك الخاص الحقيقية، و"الاستثمار" هو إجمالي تكوين رأس المال الثابت الحقيقي.

انضم إلى النقاش