Photo: Arne Hoel/World Bank

Photo: Arne Hoel/World Bank

Vous qui lisez ce billet, sans doute appartenez-vous à la catégorie des travailleurs du secteur formel, tout comme Marina, spécialiste des ressources humaines dans un petit pays où tout marche comme sur des roulettes. Marina est salariée d’une petite entreprise qui, comme toutes les autres dans ce pays, déclare son activité et respecte toutes ses obligations concernant son personnel. Elle et son employeur cotisent à des organismes de protection sociale, notamment pour le chômage et pour la retraite de base. En outre, elle bénéficie d’un programme d’épargne à long terme mis en place par sa société : un modeste montant, déduit sur sa feuille de paie, est placé sur un compte sécurisé dont elle disposera plus tard. Toutes les conditions sont réunies, même en cette période de pandémie, pour que Marina se constitue un confortable matelas de sécurité.

L’ennui est que, si Marina existe peut-être, ce n’est pas le cas — qui l’eût cru ? — du pays où tout marche comme sur des roulettes. Dans la plupart de ceux à revenu faible ou intermédiaire, la situation de Marina constitue non pas la norme mais l’exception. Bien que de nombreux travailleurs y soient officiellement salariés, d’autres exercent à leur compte, sont employés dans le secteur informel ou ont d’autres types d’activités non déclarées. Selon les estimations de l’Organisation internationale du travail, avant la pandémie de COVID-19, environ 2 milliards de personnes dans le monde travaillaient dans le secteur informel. En Afrique, elles représenteraient 86 % de la population active. Les travailleurs informels ne bénéficient pas de la même couverture sociale que Marina. Aucune règlementation n’encadre leur activité. Ils ont peu de chances d’avoir accès aux instruments qui parent toutes les Marina du monde contre les risques, prévisibles ou non, pouvant affecter leur emploi et leur revenu. Toutes sortes de barrières structurelles limitent leur capacité à épargner de manière régulière et systématique à l’aide d’instruments officiels et fiables, liés aux revenus de l’emploi. Souvent, les travailleurs du secteur informel rencontrent des problèmes de trésorerie. Ils sont insuffisamment informés et éduqués sur le plan financier, et subissent coûts de transaction, tracas bureaucratiques et autres complications chronophages. En bref, ils habitent un pays où tout ne marche pas comme sur des roulettes.

Il incombe aux pouvoirs publics de traiter ces problèmes structurels. Cependant, la tâche ne s’arrête pas là. Donner accès à des plans d’épargne profitables pour les intéressés et informer ceux-ci sur la question ne garantit pas qu’ils y souscrivent. Car mettre de l’argent de côté en prévision de mauvaises passes économiques implique des choix et des actions, assortis les uns comme les autres d’un cortège de difficultés. D’où l'intérêt des sciences comportementales, qui étudient la manière dont les individus prennent des décisions et agissent, pour aider les responsables publics à mieux cerner ces blocages et à élaborer des politiques propres à les surmonter, de sorte que les systèmes d’épargne répondent effectivement à la situation et aux besoins de leurs bénéficiaires et qu’ils parviennent à remplir leur mission : renforcer la résilience, c’est-à-dire préparer les personnes aux chocs économiques et les en protéger. Dans une partie du monde telle que l’Afrique, où l’économie informelle est courante et les capacités budgétaires insuffisantes pour soutenir les travailleurs sans protection, des solutions peu coûteuses, conçues à la lumière des sciences comportementales, sont d’une utilité précieuse.

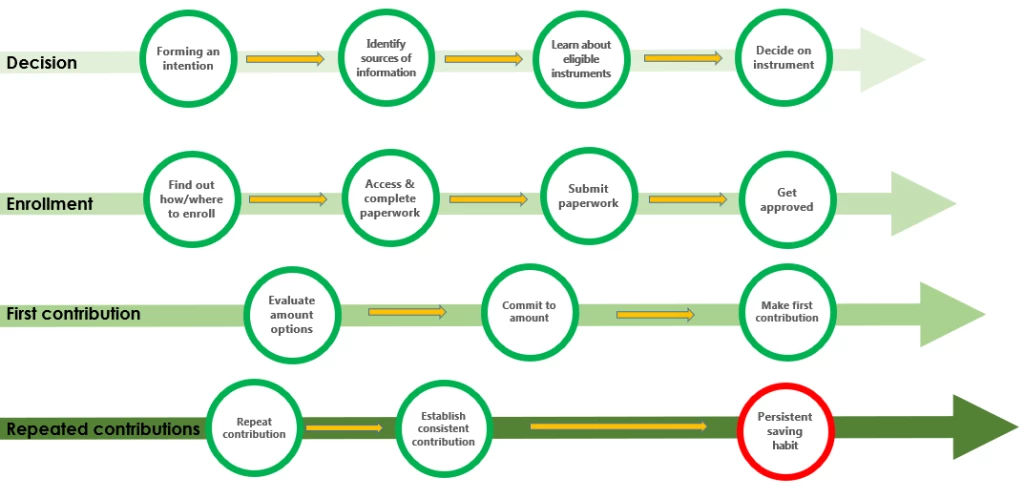

Un parcours étudié pour une épargne plus facile

La protection contre les aléas financiers est un parcours semé d’embûches, a fortiori pour les travailleurs du secteur informel, qui ne bénéficient pas des plans élaborés pour ceux du secteur formel, comme Marina. Résultat : ils en deviennent encore plus vulnérables.

Le long parcours vers la résilience (illustré ci-dessus) débute par la décision d’épargner. Une fois que cette intention existe, il faut identifier et assimiler des informations sur de (multiples) instruments d’épargne et, enfin, en choisir un (ou plusieurs). Ensuite, il faut y souscrire. Cela suppose de trouver où et comment procéder, de se procurer des formulaires, de les remplir, de les soumettre, puis, en dernier lieu, d’obtenir leur approbation. Alors seulement, on peut épargner. Encore faut-il évaluer les montants possibles, s’engager sur le paiement de celui que l’on a choisi, puis effectuer un versement initial. Et même une fois le plan d’épargne lancé, le parcours du combattant n’est pas terminé. Le titulaire doit renouveler ses versements au point que cela devienne une habitude. Épuisant, non ?

Les sciences du comportement aident à repérer les nombreux obstacles que l’on risque de rencontrer à chaque étape du parcours. Et en particulier, à détecter ceux qui, peu visibles, influent sur la capacité d’une personne à mettre de l’argent de côté. Il s’agit notamment de la charge mentale que représente le traitement d’informations complexes (notion de manque [a]), surtout dans des périodes particulièrement éprouvantes qui rendent difficile de penser au lendemain, de l’absence de norme sociale (a) incitant à avoir un compte d’épargne (« personne autour de moi n’en a, tout le monde se méfie des banques ») et, au stade de la décision, d’une préférence pour des bénéfices modestes mais immédiats, plutôt que plus importants mais plus éloignés dans le temps (biais du présent [a]). S’ajoute à cela, lors de la phase de souscription, une tendance à renvoyer à plus tard les actions jugées difficiles (procrastination[a]), à se laisser arrêter par des tracas d’apparence mineure et à ne pas faire confiance (a) à des acteurs pourtant essentiels. Enfin, en phase de contribution, un dernier obstacle réside dans la difficulté à acquérir de nouvelles habitudes (a) et à s’y tenir, que cela s’explique par une inertie ou par une aversion à la perte de liquidité à court terme.

Des études indiquent que, pour surmonter ces obstacles, les décideurs peuvent tirer parti de stratégies et d’outils innovants qui s’appuient sur les sciences du comportement — et qui sont souvent mis en œuvre via des plateformes numériques en plein essor dans le monde de la COVID-19. À savoir :

• Modifier la présentation de l’information (a) afin de la simplifier, de mieux en faire ressortir l’essentiel et de limiter la surinformation. Cela consiste entre autres à revoir comment cette information est communiquée et à quelle fréquence. En effet, selon le moment où on leur propose des choix, et selon les modalités de ces choix, les destinataires peuvent plus ou moins bien soupeser les coûts et avantages des différentes options ;

• Rendre plus fluide le processus de souscription, c’est-à-dire éliminer les étapes inutiles, alléger la paperasse ou automatiser dans la mesure du possible les étapes à suivre, et mieux définir le lieu et les modalités de la souscription ;

• Repenser les produits afin de renforcer l’intention d’ouvrir un plan d'épargne et de faciliter sa concrétisation, grâce à des procédés tels que la visualisation de ce que l’on sera plus tard (a), la gamification (méthode qui offre des résultats prometteurs en Afrique du Sud [a]), des niveaux de contribution par défaut (a) judicieux, et l'engagement (a) à augmenter ses versements de manière progressive lors des périodes de rentrée d’argent ;

• Instaurer des stratégies de rappels réguliers (dont l’efficacité a été éprouvée au Kenya [a]) afin que le titulaire pense à compléter son épargne, ou de partition des comptes de manière qu’ils correspondent à ses objectifs personnels.

On peut tester ces solutions auprès de populations réduites, les peaufiner puis les porter à plus grande échelle. Si nous voulons que les États offrent à leurs citoyens de meilleures chances de vivre dans la sécurité, à l’instar de Marina, il faut adapter politiques et programmes de façon qu’ils reflètent les réalités vécues par les travailleurs du secteur informel et leur diversité.

Prenez part au débat